Финансовое оружие массового поражения

В начале марта Уоррен Баффет (Warren Buffett), обращаясь с ежегодным посланием к акционерам своей компании Berkshire Hathaway, назвал производные инструменты (деривативы) «финансовым оружием массового поражения», «бомбами замедленного действия, угрожающими экономической системе». Неужели в этой грандиозной финансовой индустрии все так плохо? Ситуация явно требует пояснения.

В начале марта Уоррен Баффет (Warren Buffett), обращаясь с ежегодным посланием к акционерам своей компании Berkshire Hathaway, назвал производные инструменты (деривативы) «финансовым оружием массового поражения», «бомбами замедленного действия, угрожающими экономической системе». Неужели в этой грандиозной финансовой индустрии все так плохо? Ситуация явно требует пояснения.

Гуру наделал шума

Наверное, это обращение Уоррена Баффета не наделало бы столько шума, если бы его автор не был финансовым гуру калибра Алана Гринспена и миллиардером со вторым в мире состоянием после Билла Гейтса ($30 млрд., по оценкам Forbes). Широкий резонанс обусловлен еще и тем, что ставится под сомнение целесообразность существования ключевой финансовой индустрии.

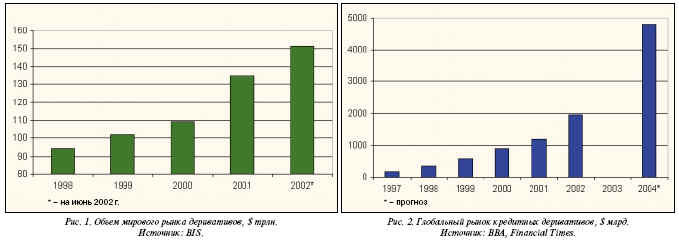

В отличие от спот-рынков, на которых расчеты по сделкам осуществляются незамедлительно, деривативы (не вполне уместно называемые в России срочными контрактами) предусматривают расчеты в оговоренный момент в будущем. Причем реальные доходы и убытки сторон контракта определяются одним или несколькими параметрами, значения которых сложатся на момент расчетов. Наиболее активно торгуются контракты на процентные ставки по облигациям и банковским депозитам, на фондовые индексы S&P 500, DAX, KOSPI, на нефть Brent, на золото, на кукурузу и сою и прочее. Контракты могут быть чуть экзотичнее. Например, контракт на значение среднедневной температуры воздуха в Центральной Европе в июле 2003 года. При этом подавляющая часть производных инструментов не связана с поставкой реального товара, а служит в основном инструментом продажи риска. Рынок деривативов – заметная и наиболее быстро развивающаяся часть мировой финансовой системы (рис. 1).

Общая стоимость контрактов, находящихся в обращении на конец 2002 г., по данным Банка международных расчетов (BIS), превысила $150 триллионов. Неужели Уоррен Баффет, мудрец из Омахи, предлагает отказаться от всего этого? Есть над чем задуматься, ведь в чутье Баффету не откажешь. Он был одним из немногих, кто не участвовал в технологическом буме на фондовом рынке. К тому же он не единственный критик рынка деривативов. Еще Аристотель отмечал, что различные ценовые соглашения (античные версии производных) использовались для манипулирования ценами на рынке оливкового масла.

Прав ли Баффет?

Чтобы пояснить ситуацию, сделаем небольшое отступление. Современный рынок производных инструментов, как известно, состоит из двух достаточно независимых сегментов – внебиржевого (OTC – over the counter) и биржевого. Они почти не пересекаются по используемым инструментам. Если на биржах торгуются в основном фьючерсные и опционные контракты, но на внебиржевом рынке основной объем приходится на свопы и форварды. На биржах контракты стандартизированы и могут быть проданы в любой момент, что обеспечивает высокую ликвидность рынка. В связи с этим обороты торгов биржевыми контрактами достигают астрономических сумм. Оборот биржевых контрактов на финансовые активы в 2002 г. составил, по данным BIS, около $700 триллионов. На внебиржевом рынке стороны вольны в выборе типа и условий контрактов, что обеспечивает максимальную гибкость, возможность хеджировать практически любые виды рисков, но одновременно приводит к тому, что участие в заключенном контракте, как правило, не может быть продано третьей стороне ввиду специфичности его условий. Сторонам приходится ждать истечения срока контракта, который может быть очень велик. Биржевой рынок деривативов характеризуется жестким регулированием со стороны государства, прозрачностью и весьма низкими инфраструктурными рисками. Биржевые контракты предполагают внесение маржи (обеспечения), их цена может изменяться лишь в определенных пределах в течение торговой сессии.

Биржи создают разного рода страховые фонды, а регуляторы строго контролируют финансовое состояние участников. В результате, к примеру, за более чем 150-летнюю историю существования Чикагской торговой биржи (CBOT – Chicago Board of Trade) не было ни одного случая дефолта ее клиринговых членов. В свою очередь, внебиржевой рынок деривативов, который превосходит биржевой по объему примерно в пять раз, – это поле финансовых инноваций, часто весьма сложных и рискованных. Содержание контрактов ограничивается лишь фантазией (или безумством, как пишет Баффет) участников. Не случайно именно на внебиржевом рынке возникают проблемы с потенциальными системными последствиями, как, например, в 1998 году у хедж-фонда LTCM (Long Term Capital Management), которому была вынуждена помочь Федеральная резервная система США. Вторая проблема – потенциальная угроза цепных дефолтов по «принципу домино» из-за вовлеченности в операции с деривативами огромного количества экономических субъектов.

Если в банковском секторе для предотвращения подобных ситуаций созданы специальные органы, в частности ФРС США, то в других секторах рынка, например, в страховании, таких «центральных банков» нет. Третья проблема – это мониторинг, регулирование и контроль рисков на бурно развивающемся рынке кредитных деривативов. Уже несколько лет в рамках международной системы бухгалтерского учета IAS обсуждаются новые правила учета операций с деривативами IAS 39 «Финансовые инструменты: определение и измерение».

________

Из послания Уоррена Баффета: «Когда мы с Чарли (Мангер, ближайший партнер Баффета) закончили читать детальные описания активности ведущих банков на рынке деривативов, то единственное, что поняли, это то, что мы не понимаем, какой риск они на себя берут». И далее: «Центральные банки и правительства пока не нашли эффективных путей контроля или хотя бы мониторинга рисков, возникающих на рынках деривативов».

________________

Одним из ключевых моментов новых правил является учет деривативов по наилучшей (fair value), или рыночной, стоимости в балансовых отчетах компаний. Применение этого правила приведет к тому, что любые прибыли или убытки по деривативам сразу отразятся на финансовом состоянии компаний и станут достоянием гласности. Правило IAS 39 встретило серьезные возражения банковских структур Великобритании, Германии и Франции. Банки недовольны тем, что предлагается нечто, аналогичное американским правилам с подпорченной скандалами репутацией.

Банки также опасаются, что требование оценки деривативов только по рыночной цене нарушит сложившиеся схемы банковского риск-менеджмента. Кстати, сами разработчики IAS 39 признают, что не до конца решен ряд вопросов, в том числе остаются трудности с определением, был ли в результате той или иной финансовой операции реально продан конкретный актив или риск. В целом же адекватный учет операций с деривативами настолько сложен, что правило IAS 39, по планам Совета по международным стандартам бухгалтерского учета (IASB), станет обязательным для единого европейского финансового рынка не ранее 2007 года. В этой связи не совсем понятно, по каким правилам будут учитываться операции с деривативами на российском рынке ценных бумаг, профессиональные участники которого должны перейти на IAS (МСФО) уже в 2004 году.

Недостаточная прозрачность

Теперь о кредитных деривативах, в которых многие банки видят долгожданное средство решения своей основной проблемы – контроля уровня кредитного риска. Эти инструменты фактически возникли в ответ на череду долговых кризисов, в том числе латиноамериканский. Стремительное и слабоконтролируемое распространение кредитных деривативов вызывает серьезное беспокойство регуляторов (рис. 2). Озабоченность по этому поводу высказал и Баффет.

В недавнем исследовании агентства Fitch указывается, что реально уровень риска в европейских банках существенно выше, чем в их публичных отчетах, в первую очередь из-за больших забалансовых обязательств по кредитным деривативам. Агентство потратило три месяца, пытаясь количественно оценить участие различных финансовых институтов в кредитных деривативах, но преуспело лишь отчасти, поскольку некоторые институты отказались раскрыть эту информацию. Таким образом, очевидной проблемой данного рынка является его недостаточная прозрачность. Кроме того, по данным Risk Magazine, рынок кредитных деривативов характеризуется весьма высокой концентрацией – на 13 финансовых институтов приходится 80% транcакций, а доля двух ведущих игроков - JP Morgan Chase и Deutsche Bank - составила около 40%. Безусловно, столь высокая концентрация кредитного риска у ведущих игроков потенциально опасна.

___________

Из выступления Алана Гринспена: «Эти весьма сложные финансовые инструменты способствовали, особенно в течение последних двух лет стресса, созданию значительно более гибкой, эффективной и устойчивой финансовой системы, чем та, которая была всего лишь четверть века назад. Это позволило пережить банкротства Enron, Global Crossing, WorldCom, Swissair, а также аргентинский дефолт, распределив убытки среди множества банков, страховых компаний, пенсионных фондов и не нанеся значительного урона финансовой системе в целом».

_______________

В довершение ко всему, на рынке, о котором всего десять лет назад никто практически ничего не знал, по ряду контрактов жевые деривативы, причем в основном длительные «экзотические» контракты, по которым текущие обязательства не могут быть однозначно определены. Например, говорит Баффет, если двое заключили контракт на количество двойняшек, которые родятся в штате Небраска в 2020 году, то обе стороны легко могут показать текущий доход по контракту, пользуясь различными методиками прогноза. Подобными технологиями пользовался Enron, подправляя свои финансовые показатели и скрывая убытки. Так прав ли Баффет, призывая отказаться от использования деривативов? Не беря на себя смелость дать однозначный ответ на этот вопрос, отметим, что призыв гуру осознать и адекватно оценить потенциальные угрозы от использования этих инструментов весьма уместен.

Запретить или управлять?

Таким образом, рынок кредитных, а вместе с ним и других внебиржевых деривативов действительно несет в себе существенные системные риски. Причем основная проблема в том, что в настоящее время адекватная оценка этих рисков весьма затруднена. Так, может, действительно стоит запретить проведение подобных операций, как предлагает Баффет? И есть ли какие-либо объективные данные, доказывающие, что рынок производных инструментов полезен в макроэкономическом смысле? Оказывается, есть, и очень весомые. Оппонентом Баффета невольно выступил Алан Гринспен. В своем докладе в ноябре прошлого года в американском Конгрессе он отметил, что экономика и финансовая система США стали в последние годы значительно более устойчивыми. Несмотря на потерю почти $8 трлн. рыночной стоимости акций, резкое снижение капитальных инвестиций и теракт 11-го сентября, не обанкротился ни один крупный американский финансовый институт! Если бы эти события произошли два-три десятилетия назад, то почти наверняка привели бы к острейшему финансовому кризису и существенному экономическому спаду. Главная причина этих фундаментальных изменений, по мнению Гринспена, – в более широком и равномерном распределении рисков в экономике, достигнутом благодаря использованию новых финансовых инструментов. Среди них – секьюритизированные банковские кредиты (securitized bank loans), процентные свопы и опционы (interest rate swaps and options), кредитные деривативы (credit derivatives) и другие инструменты.

Еще одним свидетельством возросшей устойчивости финансовой системы служит то, что она благополучно пережила фактический коллапс телекоммуникационной отрасли на фондовом рынке. А ведь общемировые заимствования этой отрасли в 1998-2001 гг. составили более $1 триллиона. Гринспен признает, что деривативы относятся к высокорискованным (highly leveraged) финансовым инструментам и могут в принципе вызывать цепные дефолты компаний, но при этом даже не упоминает о возможности ограничений их использования. Магистральный путь контроля системного риска, который потенциально возрастает с ростом объема и с усложнением структуры мировой финансовой системы, состоит, по мнению Гринспена, в повышении эффективности риск-менеджмента в частном секторе, улучшении национальных систем надзора и регулирования, развитии кооперации между регуляторами разных стран и в использовании, наконец, центральных банков в качестве кредиторов последней инстанции. Обе точки зрения, и Баффета, и Гринспена, имеют под собой веские основания. И все же, по-видимому, запретами ничего не решить. Нужно соблюсти баланс между контролем (читай – ограничениями) и возможностями для развития рынка.

С одной стороны, порождаемый рынком системный риск должен контролироваться своевременным и адекватным регулированием, не сильно отстающим от финансовых инноваций. Но, с другой стороны, регуляторы должны находиться, по словам вице-председателя ФРС США Роджера Фергюсона, «на определенном расстоянии от рынка, давая ему шансы для развития».

Июнь 2003

Кирилл Пензин,

главный эксперт ММВБ