Изучаем фундаментальный анализ 4

Продолжаем серию публикаций, посвященных изучению фундаментального анализа международного валютного рынка (FOREX).

В предыдущем номере Forex Magazine мы построили модель, описывающую взаимодействие рынка заемных средств и валютного рынка. Было установлено, что спрос на национальную валюту определяется значением чистого экспорта, который зависит от реального обменного курса. А предложение национальной валюты определяется значением чистых иностранных инвестиций, которые зависят от реальной процентной ставки, которая устанавливается на рынке заемных средств. Таким образом, на валютном рынке спрос и предложение национальной валюты приводятся в соответствие при равновесном реальном обменном курсе. Ну а взаимосвязь реального и номинального обменного курсов мы вывели в № 28 Forex Magazine при анализе теории ППС. И смысл ее заключается в том, что изменения номинального обменный курса стабилизируют значение реального обменного курса в долгосрочном периоде. То есть рост реального обменного курса должен сопровождаться ростом номинального и наоборот.

Модель эта в целом достаточно упрощенная, но, тем не менее, позволяет понять, как принципиально работает механизм изменения обменных курсов на валютном рынке.

Как работает механизм изменения обменных курсов на валютном рынке.

Для наглядности и простоты изучения рассмотрим несколько примеров, начиная с самого простого и затем последовательно усложняя.

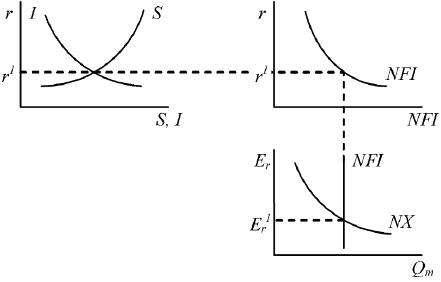

Все примеры будут анализироваться на трех, рассмотренных в предыдущей публикации графиках: графике рынка заемных средств, графике зависимости чистых иностранных инвестиций от реальной процентной ставки и собственно графике валютного рынка. Чтобы не перегружать рисунки, примем следующие условные обозначения:

r - реальная процентная ставка;

S - сбережения - предложение заемных средств;

I - инвестиции (как сумма внутренних и чистых иностранных инвестиций) - спрос на заемные средства;

NFI - чистые иностранные инвестиции - предложение нац. валюты;

NX - чистый экспорт - спрос на нац. валюту;

Er - реальный обменный курс;

Qm - количество национальной валюты.

Исходная ситуация

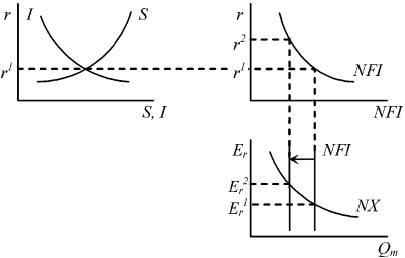

На рынке заемных средств установилась равновесная реальная процентная ставка на уровне r1. В соответствии со сложившимся уровнем процентной ставки имеем некоторую величину чистых иностранных инвестиций, которые одновременно являются предложением национальной валюты на валютном рынке. Также имеем определенную зависимость между реальным обменным курсом и чистым экспортом, который одновременно является спросом на национальную валюту на валютном рынке. Реальный обменный курс на уровне Er1 приводит в равновесие валютный рынок. Реальному обменному курсу Er1 соответствует определенный уровень номинального обменного курса. Исходная ситуация изображена на рисунке ниже.

Рис. 1. Исходная ситуация

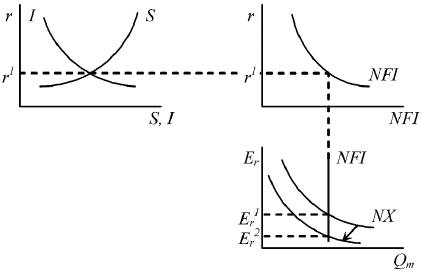

Ситуация 1

Допустим, в результате изменений предпочтений потребителей произошло увеличение потребления импортных товаров. Очевидно, что величина чистого экспорта в таком случае уменьшится при неизменившемся соотношении внутренних и внешних цен. Данное изменение затронет в нашей модели только график валютного рынка - произойдет сдвиг кривой чистого экспорта в сторону уменьшения, т.е. влево.

В результате на валютном рынке установится новое равновесия при равновесном реальном обменном курсе на уровне Er2.

Рис. 2. Ситуация 1 - влияние изменения соотношения импорта и экспорта

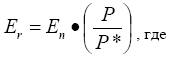

А теперь вспомним немного теорию ППС. Зависимость между реальным и номинальным обменными курсами описывается следующей формулой:

Er - реальный обменный курс,

En - номинальный обменный курс,

P - уровень цен на внутреннем рынке,

P* - уровень цен на внешнем рынке (выраженный в иностранной валюте).

Путем несложного преобразования получается, что номинальный валютный курс равен:

На графике реальный курс у нас снизился, что, соответственно, должно найти отражение в снижении номинального валютного курса. Таким образом, мы получили подтверждение уже имевшемуся у нас скорее на интуитивном уровне убеждению, что снижение внешнеторгового баланса неизбежно должно привести к снижению курса национальной валюты. Это действительно так.

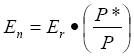

Ситуация 2

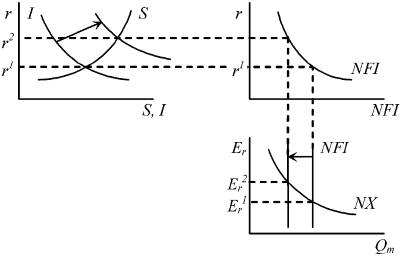

Допустим, ЦБ повышает процентную ставку по государственным обязательствам (достаточно часто наблюдаемая ситуация). Здесь мы не будем рассматривать, что произойдет с рынком заемных средств, отметим лишь то, что такое событие однозначно должно привести к росту реальной процентной ставки*, скажем до уровня r2. В результате величина чистых иностранных инвестиций (а значит и предложение на валютном рынке) уменьшится. В результате на валютном рынке установится новое равновесие при равновесном реальном обменном курсе на уровне Er2, который будет больше исходного.

Рис. 3. Ситуация 2 - влияние изменения процентной ставки ЦБ

* Важно не путать ставку ЦБ с реальной процентной ставкой. Под реальной процентной ставкой следует понимать среднюю разницу между текущей и будущей стоимостью активов в процентном выражении за вычетом уровня инфляции.

Реальный курс у нас вырос, что, соответственно, должно найти отражение в росте номинального валютного курса. Таким образом, теперь уже совершенно обоснованно можно делать вывод, что увеличение процентной ставки центральными банками должно привести к росту курса национальной валюты.

Ситуация 3

(Теперь настало время ввести в наш анализ последний график - рынка заемных средств, который в цепочке нашей модели вообще-то значится первым.)

Допустим, в стране изменился в лучшую сторону инвестиционный климат, что было вызвано, например, политическими событиями - победой на выборах, принятием нового закона и т.п. Желание инвестировать в национальную экономику дополнительные средства должно привести к росту спроса на заемные средства, т.е. при той же реальной процентной ставке резиденты и нерезиденты будут брать больше займов на рынке заемных средств. Кривая спроса на заемные средства сдвинется в сторону увеличения, т.е. вправо. В результате равновесие установится при реальной процентной ставке на уровне r2, который выше прежнего уровня r1. Продолжив цепочку рассуждений точно так же, как мы делали в предыдущем примере, мы придем к тому, что номинальный обменный курс и в этом случае должен вырасти.

Рис. 4. Ситуация 3 - влияние изменения инвестиционного климата

Делаем вывод, что улучшение инвестиционного климата должно привести к дополнительному притоку иностранных инвестиций в национальную экономику (поскольку чистые иностранные инвестиции уменьшаются) и, как следствие, к росту курса национальной валюты.

В следующей публикации мы продолжим анализ влияния уже более сложных макроэкономических процессов на изменения валютных курсов с применением той же модели.

Андрей Хамидуллин

для Forex Magazine

fxtrade@tomsk.ru