Линия Накопления/Распределения

Введение - объем и денежный поток

Существует много индикаторов для измерения объема и денежного потока за определенный рыночный инструмент. Одним из самых популярных индикаторов объема в последнее время является Линия Накопления/Распределения. Основная предпосылка, заложенная в индикаторах объема, включая Линию Накопления/Распределения, заключается в том, что объем предшествует цене. Объем отражает количество торгуемых лотов рыночного инструмента и является прямым отражением притока и оттока в рыночный инструмент денег. Часто перед тем, как рыночный инструмент продвигается, возникает период увеличенного объема непосредственно перед началом движения. Большинство индикаторов объема или денежного потока разработаны, чтобы определить ранние увеличения положительного или отрицательного денежного потока перед движениями цены.

Методология

Линия Накопления/Распределения была разработана Марком Чайкиным для оценки совокупного денежного потока в и из рыночного инструмента. Чтобы полностью оценить методологию, лежащую в основе Линии Накопления/Распределения, может быть полезным исследовать один из самых ранних индикаторов объема и сравнить их.

В 1963г. Джо Гранвилл разработал индикатор Равновесный объем (OBV), который был одним из первых и наиболее популярных индикаторов для измерения положительного и отрицательного денежного потока. Равновесный объем является относительно простым индикатором, который прибавляет объем за соответствующий период, когда цена при закрытии повышается и вычитает его, когда цена при закрытии снижается. Совокупное количество положительного и отрицательного денежного потока (суммирования и вычитания) формируют линию Равновесного объема. Эта линия может затем сравниваться с ценовым графиком рыночного инструмента для нахождения дивергенций или подтверждения.

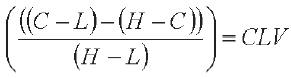

При разработке Линии Накопления/Распределения, Чайкин применил другой подход. Равновесный объем использует изменение цены закрытия одного периода по отношению к следующему для оценки объема как положительного или отрицательного. Даже если бы рыночный инструмент открылся внизу и закрылся вверху, оценка Равновесного объема за период была бы отрицательная, если бы закрытие было ниже, чем закрытие предыдущего периода. Чайкин игнорирует изменение одного периода по отношению к следующему и вместо этого уделяет внимание ценовой активности за данный период (день, неделя, месяц). Он получил формулу для вычисления значения, основанную на местоположении закрытия относительно диапазона за период. Мы назовем это значение "Значение местоположения закрытия" или CLV. CLV имеет диапазон изменения от плюс один до минус один с центром на нуле.Существует пять основных комбинаций:

1. Если рыночный инструмент закрывается на максимуме, абсолютной вершине диапазона, то значение будет равно плюс один.

2. Если рыночный инструмент закрывается выше середины диапазона максимум-минимум, но ниже максимума, то значение будет находиться между нулем и единицей.

3. Если рыночный инструмент закрывается точно посередине между максимумом и минимумом, то значение равно нулю.

4. Если рыночный инструмент закрывается ниже середины диапазона максимум-минимум, но выше минимума, то значение будет отрицательным.

5. Если рыночный инструмент закрывается на минимуме, абсолютной нижней точке диапазона, то значение будет минус один.

Затем CLV умножается на объем за соответствующий период, и полученные значения формируют Линию Накопления/Распределения

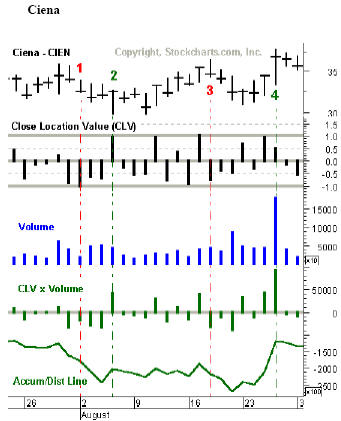

Дневной график CIEN представляет прорыв Линии Накопления/Распределения и показывает, как различные уровни закрытия влияют на значение. В верхней части представлен ценовой график для CIEN. Уровень закрытия относительно диапазона максимума-минимума хорошо виден. Ниже ценового графика расположена черная гистограмма являющаяся Значением местоположения закрытия (CLV). CLV умножается на объем и результат представлен в виде зеленой гистограммы. Наконец, в самом низу мы видим Линию Накопления/Распределения.

1. Закрытие находится на минимуме и CLV = -1. Объем, однако, был относительно небольшим, и Значение Накопления/Распределения за этот период является умеренно отрицательным.

2. Закрытие находится очень близко с максимумом и CLV = + .9273. Объем относительно высокий, и итоговое Значение Накопления/Распределения является высоким.

3. Закрытие расположено рядом с минимумом и CLV = - .75. Объем является умеренно высоким, и результирующее Значение Накопления/Распределения также является умеренно высоким.

4. Закрытие находится приблизительно между серединой диапазона максимума-минимума и максимумом, и CLV = + .51. Объем очень высокий, и Значение Накопления/Распределения также очень высокое.

Сигналы Линии Накопления/Распределения

Сигналы Линии Накопления/Распределения являются довольно прямыми и сводятся к концепции дивергенции и подтверждения.

Бычьи сигналы

Бычий сигнал подается, когда Линия Накопления/Распределения формирует положительную дивергенцию. Опасайтесь слабых положительных дивергенций, которые не в состоянии делать более высокие максимумы при отскоке или те, которые являются относительно непродолжительными. Главный вопрос заключается в том, чтобы определить основной тренд Линии Накопления/Распределения. Двухнедельная положительная дивергенция может быть несколько подозрительна. Однако, многомесячная положительная дивергенция заслуживает самого серьезного внимания.

На графике АА Линия Накопления/Распределения сформировала огромную положительную дивергенцию продолжительностью более 4 месяцев. Даже при том, что акция упала от уровней выше 35 до ниже 30, Линия Накопления/Распределения неустанно продолжала повышаться. Казалось даже, что два графика не относятся к одному и тому же периоду времени. Однако, акция наконец догнала Линию Накопления/ Распределения, когда в ноябре прорвала сопротивление.

Другой способ использования Линии Накопления/Распределения заключается в том, чтобы подтвердить силу и состоятельность повышения. При состоятельном росте, Линия Накопления/Распределения должна поддерживаться на высоком уровне или, по крайней мере, двигаться в повышательном тренде. Если рыночный инструмент двигается вверх быстрыми темпами, а Линия Накопления/Распределения имеет проблемы с достижением более высоких максимумов или находится в боковом тренде, то это должно служить предупреждением, что давления покупателей является относительно слабым.

WMT начал в августе резкое повышение, которое сопровождалось таким же сильным движением Линии Накопления/Распределения. Фактически, Линия Накопления/Распределения была более сильной в начале сентября, чем акция. После небольшой консолидации, и акция и индикатор снова начали повышаться и зарегистрировали новые коррекционные максимумы в начале октября. Денежный поток сопровождал это повышение с самого начала и продолжался повсюду. Акция закончила продвижение от 40 до 60 приблизительно через 3 месяца. Интересно, что с этого момента (декабрь 1999г.) Линия Накопления/Распределения начала двигаться в боковом диапазоне и указывает, что давление покупателей начинает уменьшаться.

Медвежьи сигналы

Те же самые принципы, которые применяются к положительным дивергенциям, относятся и к отрицательным дивергенциям. Ключевой вопрос заключается в определении основного тренда Линии Накопления/Распределения и сравнение его с соответствующим рыночным инструментом. Непродолжительные отрицательные дивергенции или те, которые являются относительно плоскими, должны рассматриваться со здоровой долей скептицизма.

График WMT показывает относительно плоскую отрицательную дивергенцию, которая продолжается чуть больше месяца. Эта отрицательная дивергенция должна все же делать более низкие минимумы и продолжаться, вероятно, немного больше времени, чтобы созреть. Относительная слабость Линии Накопления/Распределения должна служить признаком того, что давление покупок уменьшается, в то время как рыночный инструмент остается на высоких уровнях.

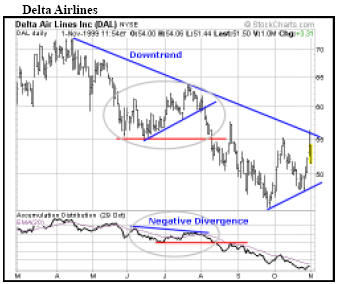

График DAL показывает отрицательную дивергенцию, которая развивалась в рамках явного нисходящего тренда. Акция четко прорвалась вниз и Линия Накопления/Распределения снижалась в соответствии с движением акции. Снижение Линии Накопления/Распределения подтверждало слабость акции. Во время коррекции июня-июля, акция показала новый коррекционный максимум, но Линия Накопления/Распределения не подтвердила его, сформировав, таким образом, отрицательную дивергенцию.

Заключение

Линия Накопления/Распределения является хорошим инструментом для измерения силы объема, стоящего за движением рыночного инструмента.

1. Как индикатор объема, Линия Накопления/Распределения поможет определить, увеличивается ли объем в рыночном инструменте при его повышениях или снижениях.

2. Линия Накопления/Распределения может использоваться для измерения общего денежного потока. Повышающийся тренд указывает, что преобладает давления покупателей, а нисходящий тренд указывает, что преобладает давление продавцов.

3. Линия Накопления/Распределения может использоваться для определения дивергенций как положительных, так и отрицательных.

4. Линия Накопления/Распределения может использоваться для подтверждения силы и состоятельности движения рыночного инструмента.

Тем не менее, существуют некоторые недостатки Линии Накопления/Распределения:

1. Индикатор не берет в расчет ГЭПы. Рыночный инструмент, который делает ГЭП вверх и закрывается посередине между максимумом и минимумом не получит никакого "аванса" на повышение в сторону ГЭПа. Ряд ГЭПов может пройти в основном не замеченным.

2. Поскольку Линия Накопления/Распределения явно привязана к ценовому движению, особенно к закрытию, то она иногда будет двигаться в связке с рыночным инструментом и приводить к редким дивергенциям.

3. Иногда бывает трудно обнаружить небольшие изменения в денежном потоке. Степень изменения при нисходящем тренде может замедляться, и ее может быть сложно обнаружить, пока Линия Накопления/Распределения не развернется вверх. Эти недостатки были исправлены в Денежном потоке Чайкина (индикатор описан в одном из предыдущих выпусков журнала).

Применение в графических программах

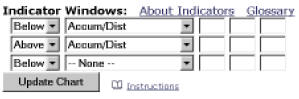

Линия Накопления/Распределения может быть установлена в качестве индикатора выше или ниже ценового графика. Поскольку это обобщающий индикатор, основанный на каждом индивидуальном периоде (день, неделя или месяц), нет никаких установок для изменения его параметров. По умолчанию, вместе с индикатором, включена 20-периодная экспоненциальная Скользящая средняя (EMA). В общем случае, индикатор усиливается, когда находится выше 20-периодной EMA и ослабляется - когда ниже.

stockcharts.com