Опережающие и запаздывающие индикаторы – как достичь баланса?

Как вам понравится торговая методика, которая дает возможность заранее определить точки входа, точно поставить стоп-ордера и рассчитать прибыль до момента входа в рынок? И это еще не все. Добавьте сюда высокий процент удачных сделок. Это - не пустые обещания, это вполне может стать реальностью, если вы должным образом соедините опережающие и запаздывающие индикаторы - так, как предлагается в статье Джо ДиНаполи.

Как вам понравится торговая методика, которая дает возможность заранее определить точки входа, точно поставить стоп-ордера и рассчитать прибыль до момента входа в рынок? И это еще не все. Добавьте сюда высокий процент удачных сделок. Это - не пустые обещания, это вполне может стать реальностью, если вы должным образом соедините опережающие и запаздывающие индикаторы - так, как предлагается в статье Джо ДиНаполи.

Две стороны одной медали

Почти каждый технический индикатор - это запаздывающий индикатор. Скользящие средние, MACD, RSI, стохастики - всюду мы говорим о запаздывающих индикаторах. Сначала происходит некое движение цены, чуть позже появляются сигналы на покупку или продажу. Вот почему эти индикаторы называются запаздывающими. Они имеют временной лаг, двигаясь вслед рыночному действу. Они подают сигнал после факта.

С другой стороны, опережающие индикаторы изначально предупреждают нас о том, где рынок, вероятнее всего, найдет поддержку или сопротивление. Большинство трейдеров в поиске опережающих индикаторов пытались использовать разновидности осцилляторов, говорящих о перекупленных или перепроданных рынках. Однако осцилляторы в основном принадлежат к лагерю совпадающих или запаздывающих индикаторов. Они способны сообщить, когда рынок находится в точке сопротивления или на уровне поддержки, но в принципе они не дают нам полезной опережающей информации. Поэтому трейдеры справедливо считают использование опережающих индикаторов опасным делом, немногие понимают, как правильно применять подлинно опережающие индикаторы для получения надежного результата. Решение загадки - в достижении баланса путем соединения в единых временных рамках опережающих и запаздывающих индикаторов. Если мы сможем решить эту задачу, то получим торговый метод, более эффективный, чем при использовании каждого индикатора по отдельности. Давайте рассмотрим проблему со всех сторон.

Трейдеры, будучи рациональными индивидуумами, предпочитают использовать запаздывающие индикаторы, поскольку это дает им возможность без лишних неудобств наблюдать начавший движение рынок до того, как они в него войдут. К сожалению, за комфорт приходится дорого платить. Если запаздывающий индикатор надежно сигналит о движении рынка в определенном направлении, все видят это движение и, соответственно, входят в рынок примерно в одно и то же время. К этому моменту ситуация уже дозревает до отката, так как крупные трейдеры, имеющие достаточную ликвидность исполнения ордеров, фиксируя прибыль, начинают закрывать свои сделки. Этот откат является типичной зоной, где располагают свои стоп-ордера игроки, которые используют запаздывающие индикаторы. Поэтому, даже если такой трейдер и прав с определением движения рынка, в конечном счете, это - все, что он получает вдобавок к частым выходам по стопам. И так будет до тех пор, пока он не поймет, как надо действовать при уже понятном направлении рынка.

Как же выйти из подобной ситуации? Ответ достаточно прост: покупать на предварительно вычисленных откатах на общем восходящем тренде и продавать на предварительно вычисленных подскоках на нисходящем тренде. Мы можем определять эти коррекции вверх и вниз, используя высококачественные опережающие индикаторы.

За свою трейдерскую карьеру я выявил только два достаточно надежных опережающих индикатора, оправдывающих свое предназначение. Первый - это осциллятор-предсказатель (oscillator predictor), осциллятор прогноза цены, который я исследовал в начале 1980-х годов. Он является производным от осциллятора с устраненным трендом (detrended oscillator)

1. Он предсказывает мне за день вперед, где рынок найдет поддержку или сопротивление. Он не говорит, достигнет ли рынок этих уровней, а лишь указывает: если рынок окажется в этих точках, то тогда возникнет сильная поддержка или сопротивление. Второй важный индикатор, который я применяю, произошел от усовершенствованного способа использования чисел Фибоначчи и получил название "уровни ДиНаполи". Используя различные комбинации экстраполяций в будущее и прошлое, трейдер может очень точно спрогнозировать, где есть вероятность, что рынок встретит поддержку или сопротивление, которые можно будет использовать в торгах. Не имеет никакого значения, с каким масштабом графика, минутным или месячным, работает трейдер - оценка этих уровней состоятельна для любого временного интервала. Точные опережающие индикаторы при покупке от поддержки на сильном нисходящем движении и продаже у сопротивления на сильном восходящем рынке не дадут эффекта. Если только вы, конечно, не скальпер. Отсюда понятно, что необходимо иметь собственную стратегию торгов.

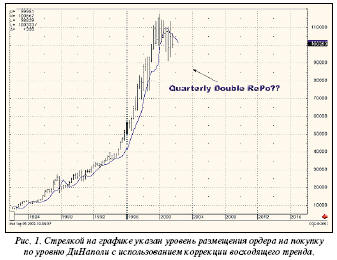

Прежде всего определите стратегию ваших торгов с использованием запаздывающих индикаторов. Затем определите уровень входа с помощью надежного опережающего индикатора. Продолжайте использовать опережающий индикатор, пока не найдете уровень для размещения стопордера. В случае восходящего тренда он должен быть ниже уровня сильной поддержки, как это показано на рисунке 1.

В случае нисходящего тренда стоп-ордер ставится над уровнем сильного сопротивления. Я, кстати, никогда не использую денежные величины для определения стоп-ордера. Если денежный размер стопа слишком велик с позиции управления капиталом, просто не входите в торговлю.

Поскольку точка размещения стоп-ордера известна заранее, оценить величину стопа очень легко. Если стоп поставлен, и вы вошли в рынок, то можно будет рассчитать "уровень расширения"2 для взятия прибыли. Ордер на закрытие сделки ставится немедленно после проведения этих расчетов. Это важно. Не стоит ждать, когда рынок придет в эту точку, и смотреть, что из всего этого получится.

Если вы применяете высококачественные опережающие индикаторы, преимущества такой схемы торгов весьма существенны. Вы можете достичь исключительно высокого процента прибыльных сделок. Вдобавок ваши ордера будут исполняться с минимальным проскальзыванием, потому что вы покупаете на нырке, когда рынок в целом растет, а продаете на скачке вверх, когда рынок в целом падает.

Если размеры ваших ордеров поглощают встречные ордера, то можно получить огромные преимущества по сравнению с инициацией торговли только по ордерам на покупку или продажу. Если вы торгуете двумя лотами, этот подход также намного выгоднее. И чем дольше вы торгуете, тем это очевиднее.

А есть ли обратная сторона медали? Безусловно. Необходим практический опыт, чтобы изучить, как работает методика. Скажем, подход, который вы используете для определения направления рынка, показал сильное восходящее движение. Вы покупаете во время нырка на этом подъеме, но поставили ордер на вход в рынок слишком консервативно - на уровне поддержки, которая не была достигнута. Рынок ушел без вас.

Если вы повторяете это часто, и даже если вы в 8 случаях из 10 правильно определили основное направление рыночного движения, ваш приказ будет исполнен только в тех двух случаях, и именно тогда, когда вы ошибаетесь! Это, мягко говоря, разочаровывает и требует глубокого изучения высококачественных опережающих индикаторов, чтобы заставить методику реально работать на вас.

Другая проблема возникает, когда вы ставите себе целью получать конкретный размер прибыли. Вы входите на уровне сопротивления, вы точны в своей торговле, но - рынок идет своим путем. Если вы недостаточно дисциплинированно торгуете, то можете оказаться в положении "около рынка", войдя в рынок в самом окончании "правильного движения" и как раз предваряя момент, когда рынок начинает серьезную коррекцию. Если вы управляющий деньгами, неплохо было бы в этом случае заготовить некоторые объяснения, почему с вами такое происходит.

Эта проблема может быть смягчена, если вы торгуете множеством контрактов. Вы всегда можете удержать некоторые из них. Я практиковал этот подход в течение нескольких лет и открыл для себя, что выход из всех позиций на предварительно рассчитанном и логически определенном уровне прибыли всегда оказывается самым лучшим для сохранения моего запаса прочности.

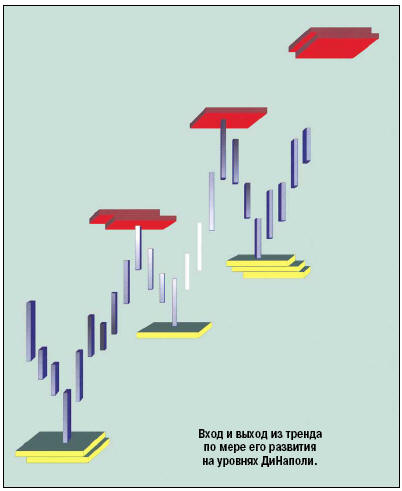

Чтобы подстроиться под убегающие бычьи движения, вы можете использовать другой метод, который состоит в повторном входе в рынок на откатах к точкам поддержки на более коротком временном масштабе.

Скажем, вы вышли из дневной позиции во вторник и затем повторно вошли на получасовых интервалах в четверг.

Что интересно при таком подходе? Если вы повторно вошли в рынок на более высокой цене, вы окажетесь на более безопасном уровне. Это означает, что статистически вы будете меньше подвержены отрицательным эффектам волатильности, которая вышибает ваши стоп-ордера и приводит к убыткам. Этот метод позволяет вам контролировать риск без необходимости поднимать стопы в те области, где высока вероятность наступления неблагоприятной ситуации.

Как правило, я беру запаздывающий либо совпадающий индикатор на более длинном временном интервале. Затем комбинирую этот индикатор с опережающим индикатором на более коротком временном интервале. Допустим, что я использую дневной паттерн как сигнал запуска, чтобы войти в длинную позицию. Для точного расчета точки входа и уровня размещения стопа я буду смотреть на графики часового (или даже меньшего) масштаба. В зависимости от свойств запаздывающего индикатора, который задает стратегию торговли, определяю силу рынка. И затем я буду использовать расчетную прибыль для определения на часовом или дневном графике точки выхода из рынка.

Этот метод столь же хорошо работает на получасовых графиках, задающих исходные условия, с переходом, соответственно, к 5-минутным графикам для анализа с помощью опережающего индикатора. Если вы трейдер взаимного фонда, для которого важна ежемесячная отчетность, вы можете использовать дневной анализ, чтобы определить точки входа, выхода и размер прибыли. Для установления рыночного тренда я предпочитаю следующие запаздывающие и совпадающие индикаторы: смещенные скользящие средние, комбинацию MACD и стохастика - а также 9 видов ценовых рядов. Единственный опережающий индикатор, который я применяю, это, как уже говорилось, осциллятор прогноза цены (price-predicting oscillator) совместно со специально модифицированным видом анализа Фибоначчи. Чем более точен ваш запаздывающий индикатор, тем лучше ваши результаты. И точно так же - точность опережающего индикатора сказывается на улучшении торговых результатов.

Давайте теперь разграничим типы трейдеров. Для одних предложенная торговая методика великолепно подходит, для других она может быть не совсем пригодной. Предположим, что есть некий фондовый менеджер, под управлением которого находится сумма в $5 млн. С таким размером капитала управляющий может диверсифицировать средства на большом числе разных рынков и хеджировать свою торговлю через использование различных торговых систем. У нашего менеджера есть торговый капитал, достаточный, чтобы выдержать длительные проседания (drawdouns), чего мелкий трейдер позволить себе не может. Фондовый менеджер может нанять себе заместителя, который будет работать в его отсутствие. Возможно, ему и не нужны методы, описываемые в статье.

Возьмем другой пример - трейдер с размером валютного счета от $25,000 до $50,000. Часто это трейдер-предприниматель, индивидуал, который пытается рыночной торговлей зарабатывать себе на жизнь. Он должен иметь определенный доход, чтобы платить по счетам. Ему также нужна поддержка от друзей и семьи, чтобы он продолжал свое дело. Ведь очень непросто объяснить жене, что такое вероятность выигрыша 30%, и почему на протяжении двух месяцев были большие потери, даже если выигрыш в третий месяц превысил убытки предшествующих двух. Хорошо расписанный торговый план, показывающий существенные выигрыши, поможет обойти эту проблему и оправдать перед близкими необходимость постоянного многочасового "высиживания" перед компьютером. Подобный план способен существенно улучшить взаимодействие трейдера-индивидуала с рынком.

Другая сторона вопроса - это тип брокерских операций, доступных для индивидуала. Налаживание связей с влиятельными персонами для получения информации - это, как правило, прерогатива крупных трейдеров, мелким она может быть недоступна. Всем известно, что работа с одним лотом компаний, входящих в S&P, совершенно отличается от торгов с 10 или 50 лотами. Именно трейдеру, оперирующему 1-2 лотами, особо привлекательна возможность размещать ордера на заранее определенных уровнях до того, как рынок приходит туда. Он избежит необходимости прибегать к услугам "избранных" биржевых брокеров делать его торги. Между счетами в $50,000 и $50,000,000 много различных ниш. Какую вы займете - зависит от многих факторов. Для хеджирования предлагаемая мною методика может оказаться настоящим божьим даром. У вас исчезнет всякая необходимость в торговой стратегии, поскольку вы уже знаете, что у вас есть пара миллионов долларов или, скажем, швейцарских франков, или немецких марок. Из этой точки действовать очень просто. Следите, где вы находитесь относительно ваших опережающих индикаторов. Действуйте либо ждите - в зависимости от того, что показывают цифры.

Обычно смешение опережающих и запаздывающих индикаторов для интуитивных торговых систем напрямую не подходит. Однако это прекрасно работает у трейдеров, которые позволяют в определенной степени оценивать свои торговые операции. Системные трейдеры должны непрерывно отслеживать внутридневные, дневные и сигналы большего масштаба, чтобы в момент, когда возникнет сильное движение рынка, они могли избежать потерь. Это очень трудно сделать трейдеру-индивидуалу. Однако подход, дающий большой процент выигрышных сделок, оценочный по своей сути, должен быть взят на вооружение и использоваться в торговле практически в любое время года. Немаловажно, что он позволяет уделять время другой деятельности. В конце концов, разве не ради этого изначально многие из нас занимаются трейдингом?

Однако читатели, которые будут использовать полученную в этой статье информацию, должны сами отвечать за свои действия. Не даю никаких гарантий того, что торговые сигналы или методы анализа будут прибыльны или не приведут к потерям. И не стоит с уверенностью ожидать, что последующие действия окажутся не хуже либо превзойдут предшествующие результаты.

2001

Джо ДиНаполи

Сноски:

1 Другой вариант перевода - <осциллятор бестрендовости> - использован в книге <Уровни ДиНаполи> - прим. научного редактора.

2 Expansion level - уровень расширения, опережающий индикатор ДиНаполи.