Доллар падает из-за собственной слабости

Котировки евро/доллар тестируют трехлетние пики, однако в отличие от прошлого года, когда тон задавал евро, в 2018 успехи «быков» по основной валютной паре связаны со слабостью американского доллара. На первый взгляд его распродажи выглядят, по меньшей мере, удивительно. Доходность 10-летних казначейских облигаций США не устает переписывать четырехлетние максимумы, сомневаться в силе американской экономики на фоне масштабного фискального стимула не приходится, а разгон инфляции усиливает риски агрессивного ужесточения денежно-кредитной политики ФРС. В чем же дело? Почему «американец» вместо того, чтобы уверенно шагать на север, падает в пропасть?

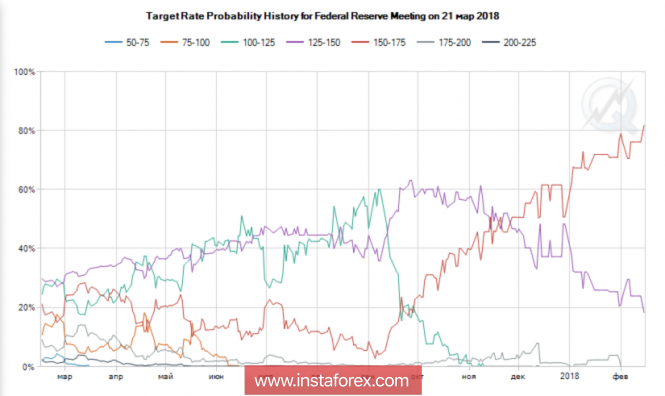

На первый взгляд версия о том, что сила мировой экономики позволяет надеяться на нормализацию денежно-кредитной политики центробанками-конкурентами ФРС, выглядит красиво. Но она была эффективна в прошлом году. В текущем становится очевидно, что беды доллара идут от самого доллара. Почему рост ставок долгового рынка США и увеличение вероятности повышения ставки по федеральным фондам приводят к падению индекса USD? Что именно могло изменить мировоззрение инвесторов на 180 градусов?

По моему мнению, инвесторы закладывают в котировки связанных с американской валютой пар на Forex фактор завершения экономического цикла в США. Рынок меняется на ожиданиях. И если в 2011-2016 индекс USD рос благодаря вере в ужесточение денежно-кредитной политики ФРС, то в 2017-2018 имеет место обратная связь. Чем агрессивнее Федрезерв будет повышать ставки, чем быстрее наступит перегрев американской экономики. Именно фактор будущего спада не дает доллару спокойно уснуть.

В Европе все спокойно

Одновременно давление на позиции «медведей» по EUR/USD оказывают растущие дефициты торгового баланса и государственного бюджета США. Первый без учета нефти достиг рекордной отметки в $50 млрд, второй под влиянием налоговой реформы потребует масштабных эмиссий долговых обязательств. И не факт, что деньги пойдут в Штаты так же активно, как раньше. На последнем аукционе по продаже 10-летних бондов был отмечен самый низкий за последние 5 лет спрос. Нерезиденты хотят видеть ставки на уровне 3,5% и выше, поэтому рост доходности казначейских облигаций не оказывает поддержки доллару США.

Нельзя сказать, что евро не вносит свою лепту в развитие восходящего тренда по EUR/USD. Долгое время считалось, что по мере приближения парламентских выборов в Италии единая европейская валюта будет сталкиваться с активностью продавцов на фоне обострения политических рисков. На самом деле пока все спокойно в Старом свете. Более того, как показывает проведенный TopNewsWeek опрос среди компаний и экспертов, есть уверенность, что в стране будет сформирована сильная коалиция. У инвесторов нет особого страха из-за недовольства ЕЦБ крепким евро, ведь взвешенный по торговле курс с августа 2017 практически не изменился.

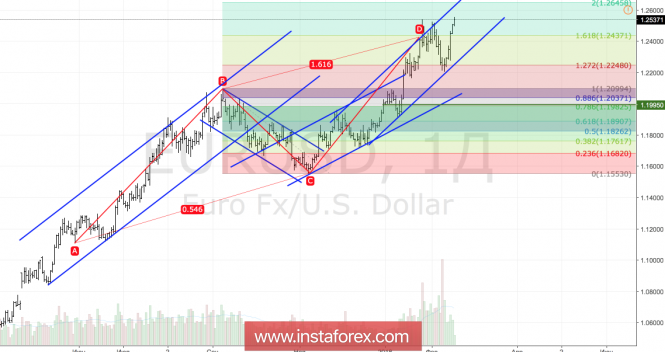

Технически пара EUR/USD уверенно двигается в направлении таргета на 200% по паттерну AB=CD. Пока ее котировки находятся выше 1,2435, «быки» вряд ли ослабят хватку.