Опционы: от теории к практике

Чтобы не бояться сложностей в работе с опционами, предлагаем ознакомиться с основными принципами работы с ними.

Чтобы не бояться сложностей в работе с опционами, предлагаем ознакомиться с основными принципами работы с ними.

Несмотря на то, что опционы считаются очень сложными инструментами, вы уже сегодня сможете начать с проигрывания трейдинговых операций по этому инструменту на листке бумаги. Ваш теоретический успех в понимании сути можно будет считать первым шагом к прибыльной работе на реальном рынке. Хотя существует множество видов опционов, а терминология, которой пользуются те, кто работают с ними, напоминает иностранный Язык, у профессиональных трейдеров есть веские при-чины для того, чтобы осуществлять операции с опционами. Именно об этих причинах мы и поведем наш дальнейший разговор.

Будьте готовы к тому, что вначале вы можете лишиться всех своих вложений в опционы. Хотя теоретически такое возможно и при покупке акций, в действительности этого не происходит. Даже если ваш выбор при покупке акций будет крайне неудачным, вы не потеряете все деньги в течение одного-двух месяцев. Однако купить сегодня опцион, который на следующей недели не будет стоить ломаного гроша - проще простого. И тем не менее. Опционы могут быть очень надежными, если оперировать ими совместно с акциями, которыми вы владеете.

Мириады опционов

У множества опционов есть свои специальные названия, однако в основном приходится иметь дело с двумя типами: call (колл) и put (пут). "Коллами" называются контракты на право приобретения фиксированного количества определенных акций по фиксированной цене и с определенным сроком исполнения, или фиксированной датой (рис. 1), в то время как "путами" называются контракты на право продажи фиксированного количества определенных акций по фиксированной цене с определенным сроком исполнения контракта. .Исполнением опциона называется процесс получения или передачи держателем опциона определенных акций в соответствии с условиями контракта (см. рис 2 и рис. 3). Зафиксированная в контракте цена акции может быть выше или ниже текущей рыночной цены и носит название цены исполнения. Фиксированная дата, которую мы упоминали, называется датой исполнения; ею всегда является третья пятница каждого месяца.

Если вы владеете May 120 call на определенную акцию, то это значит, что вы можете купить 100 таких акций по цене 120 долларов США в третью пятницу мая или ранее. Если же текущая цена этой акции намного выше 120, тогда данный опцион стоит больших денег. В подобной ситуации вы не обязаны исполнять контракт (и покупать эти акции), вы можете продать колл контракт. И наоборот, если текущая цена акции намного ниже 120, опцион будет стоить очень мало. Вы можете его продать, чтобы выручить хотя бы то немногое, что предлагается, либо придержать до даты окончания контракта, а когда она истечет, контракт не будет стоить ничего.

Но это еще не все. Ваша позиция по отношению к опциону может быть длинной или короткой. Если вы начинаете работать с ним, купив колл, тогда речь идет о "длинной" позиции. Вы "купили, чтобы открыть" вашу позицию. Если в дальнейшем вы продали тот же опцион (вместо того, чтобы исполнить его), вы "продали, чтобы закрыть" вашу позицию. Если ваша работа с опционом начинается с его продажи, тогда ваша позиция по отношению к опциону "короткая": в этом случае "продажа означает открытие" позиции. Затем вы должны "купить, чтобы закрыть" вашу позицию.

Инвестор, у которого "длинная" позиция по контракту, называется держателем и является единственным лицом, которое может решать, исполнять или не исполнять контракт. Лицо, продавшее контракт держателю, называется продавцом опциона, оно обязано выполнить условия контракта, если держатель примет решение исполнить его.

Терминология сделок с опционами

Итак, большую часть "азбуки" мы узнали. Осталось еще несколько терминов, которые необходимо знать для того, чтобы начать работу с опционами.

Для начала, однако, вернемся к тому, что вы уже должны знать. Если у вас по коллу "длинная" позиция, то, сохраняя ее, вы имеете право на покупку 100 акций по фиксированной цене на определенную дату или ранее нее. Как вы помните, колл дает вам право потребовать у продавца опциона передать вам акции. И наоборот, если у вас "длинная" позиция по путу, вы являетесь держателем пута и имеете право продать 100 акций по фиксированной цене на определенную дату или ранее нее продавцу пута. Чтобы вам было легче запомнить, упростим объяснение: пут дает вам право возложить на продавца пута решение проблемы, как поступить с акциями, заставив его купить их у вас.

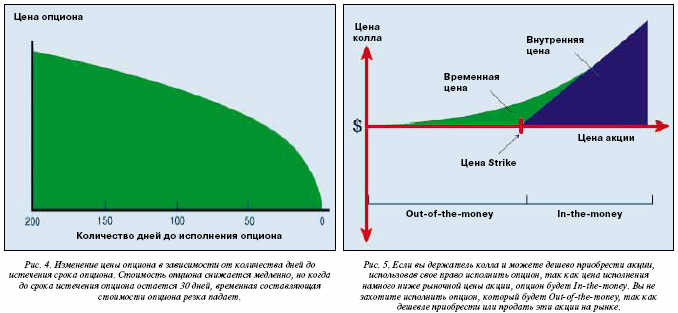

Термины держатель и продавец опциона используются для того, чтобы можно было различить, у кого "длинная", а у кого "короткая" позиция по опциону. Если вы держатель опциона, значит, вы купили контракт и имеете право решать, исполнять его или нет. Если вы держатель опциона, вы не обязаны исполнять контракт для получения своих денег: вы можете продать контракт, если это выгодно, или позволить ему истечь, если он ничего не стоит (рис. 4).

In-the-money, Out-ofthe-money, At-the-money

С помощью данных терминов выражается соотношение между ценой исполнения опциона и рыночной ценой на дату исполнения (рис. 5). Если цены равные, говорят, что опцион at-the-money. Если вы являетесь держателем колла и, требуя исполнения колла, можете получить акции по дешевой цене, поскольку цена исполнения, которую вы заплатите, намного меньше, чем текущая цена акции, тогда опцион будет называться in-the-money. Само собой разумеется, что вы не захотите исполнять опцион, который будет out-of-the-money, потому что дешевле будет купить или продать эти акции на рынке. Однако цена out-of-the-money акции может иметь значительную временную составляющую стоимости, которую можно реализовать в процессе продажи такого опциона.

Стоимость опциона

Для расчета справедливой цены опциона широко используется ценовая математическая модель, известная под названием Black Scholes. Эта модель принимает в расчет цену акции, ее волатильность, цену исполнения и другие факторы. Сложность представляет сама математическая формула модели, тогда как лежащие в ее основе две концепции довольно просты.

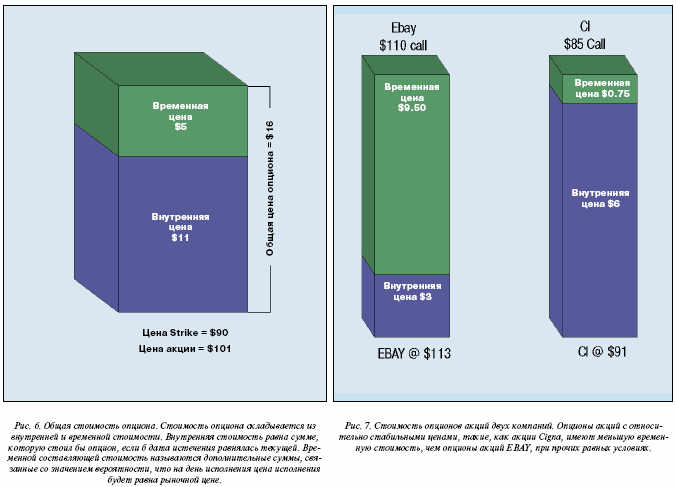

Концепция 1: Цена опциона складывается из двух частей: внутренней и временной. Внутренней называется цена, которую имел бы опцион на день исполнения - опцион in-the-money. Временная цена - это цена, на которую опцион изменится к дате исполнения. Уменьшение значения последней пропорционально уменьшению значения корня квадратного от количества дней, оставшихся до даты исполнения. Если за 8 недель до даты исполнения опциона временная цена составляет 10 долларов, то, когда до срока исполнения останется 4 недели, временная цена будет равна приблизительно 7 долларам (квадратный корень 4/8 составляет 0.7). Значение временной цены также во многом зависит от волатильности акции. Чем выше волатильность акции, тем больше временная цена опциона.

Концепция 2: Суть в том, что наиболее вероятная будущая цена инструмента - это его сегодняшняя, т.е. последняя цена. Вероятность минимальных изменений в цене всегда больше вероятности больших колебаний. Кроме того, вероятность того, что цена удвоится в два раза, равна вероятности того, что она и уменьшится точно также. Распределение будущих цен Является нормальным распределением (для тех, кто знаком с высшей математикой - мы находимся в точке пика (Гауссовой кривой). Будущие колебания цены, скорее всего, будут подобны последним.

Вы можете не согласиться с концепцией 2, но она Является основой ценовой модели. Согласно этим двум концепциям, цены опциона будут расти в зависимости от увеличения суммы, полученной от исполнения опциона. Кроме того, если на рынке имеются несколько опционов по какой-либо акции с одной и той же датой исполнения, тот опцион, который ближе к at-the-money позиции (цена исполнения равна рыночной цене акции), имеет наибольшую временную стоимость. Опционы быстро теряют свою временную стоимость по мере приближения даты их исполнения (помните правило квадратного корня?). Опционы по акциям с относительно стабильной ценой, такие как Cigna [CI], будут иметь меньшую временную стоимость, чем опционы по акциям Ebay [EBAY], при равенстве всех прочих условий (рис. 7).

Теперь мы предлагаем вернуться к двум концепциям и еще раз прочитать их. Эта информация в статье - самая важная.

Волатильность

Данный показатель определяет степень изменения границ цены акции за определенный период. Как правило, волатильность указывается в процентах годовых. Для того, чтобы получить ее значение для интересующего отрезка времени, необходимо рассчитать, сколько раз интересующий отрезок времени укладывается в году (считаются только рабочие дни), извлечь корень квадратный из этой величины и годовую волатильность разделить на полученный результат.

Например, в году 244 рабочих дня. Если инструмент торгуется с 16% волатильность, то 1-дневная волатильность будет приблизительно равна 1% ~ 16%/15.6, где 15.6 - корень квадратный из 244.

Кроме исторической, существует так называемая подразумеваемая волатильность, или текущая. Напомним, что математическая модель позволяет, зная цену акции, рассчитать цену опциона. Но в данном случае мы не знаем одного параметра - текущей волатильности. Для этого мы берем последнюю цену опциона и производим обратный пересчет. Полученный показатель текущей волатильности можно теперь подставить в формулу для расчета следующей примерной цены опциона. Если полученная обратным пересчетом величина текущей волатильности выше исторической, то принято считать, что цена опциона считается завышенной.

Символическое обозначение опционов

Символическое обозначение опционов более сложное, чем может показаться на первый взгляд. Необходимо помнить, что вы не можете, или, по крайней мере, не должны придумывать символ опциона, вам следует подобрать соответствующий из существующих. Кроме того, если вы используете символ в документах сделки (вместо, например, ссылки "January 250 call"), вам следует убедиться, что вы работаете именно с тем опционом, который выбрали. Большинство специальных компьютерных программ генерирует и обрабатывает эту символику, однако еще одна проверка не будет лишней. См. колонку "Символическое обозначение опционов".

Символическое обозначение опционов

Символическое обозначение опциона может быть различным в зависимости от того, где оно употребляется. Например, опцион May 200 call по акциям IBM может обозначаться как IBMET (Discover Brokerage), IBM ET (my Track), IBMET (Fidelity Brokerage) и т.д. Особенно важно то, что два последних символа обозначают месяц исполнения опциона и цену; один, два или три предшествующих символа, базовая часть символического обозначения, представляют конкретную акцию.

Если акция котируется на Нью-Йоркской фондовой бирже (NYSE), базовая часть символического обозначения опциона может совпадать с односимвольным, двух- или трехсимвольным обозначением акции. Но может быть и иначе. Если акции котируются в NASDAQ (Национальная ассоциация торговцев ценными бумагами), в названии акции больше трех символов, а посему базовая часть символического обозначения опциона отличается от символического обозначения акции. Еще больше осложняет ситуацию то обстоятельство, что у одной и той же акции могут быть различные базовые части символического обозначения.

Для января существуют два символа "А" и "М", первый означает колл, второй - пут. Последующие месяцы обозначаются буквами "B", "С" и т.д. для колла, а для пута - соответственно "N", "О" и т.д. Символ цены имеет много значений, так как "А" может означать 5, 105 или 205 долларов США. Однако акции стоимостью 150 долларов США, на рынке опциона могут иметь цену 105 или 205 долларов за акцию, и отличаются они только базовыми частями опционов (первые три символа).

Одним словом, чтобы разобраться в том, что наворотили биржа и создатели баз данным, проще всего обратиться к программе обеспечения.

Месяц даты исполнения

Как говорилось выше, датой исполнения опциона Является третья пятница месяца. Среди опционов принято разделять опционы краткосрочные и долгосрочные.

Единственной разницей между долгосрочными опционами (LEAPS), срок исполнения которых может достигать двух с половиной лет, и другими опционами в том, что у LEAPS срок исполнения в основ-ном истекает в Январе следующего года.

Опыт есть опыт

Чтобы освоить механизм опционов, потребуется некоторое время, тогда как денег для этого нужно немного. Существуют хорошие, но дорогие программы, которые помогут вам досконально изучить акции фондового рынка и выбрать подходящие, а затем просмотреть опционы, они предложат дюжину опционных стратегий для использования сложившейся ситуации в вашу пользу. Бесплатные и недорогие программы можно найти также в Интернете. Обратитесь к www.cboe.com/toolbox и загрузите Options toolbox для получения учебной информации по работе с опционами. В www.BigCharts.com ежедневно приводится символика и перечень имеющихся на рынке опционов. Обратитесь к www.myTrack.com и загрузите (бесплатно) программу, которая предоставит вам много полезной информации об акциях и опционах (также бесплатно). Кроме того, вы можете получить информацию о конкретной акции, цене и сроках, объеме торгов, показателе изменчивости цены, последние сведения и диаграммы. Программа myTrack, кроме того, позволит вам составить портфель, чтобы вы могли потренироваться и научиться работать с опционами. Обратитесь к www.theonlineinvestor.com, и вы сможете узнать о предстоящем расщеплении акций, удачных и неудачных брокерских операциях и планах новой покупки тех же акций. Это поможет вам выбрать акции для операций с опционами.

Начинаем работать

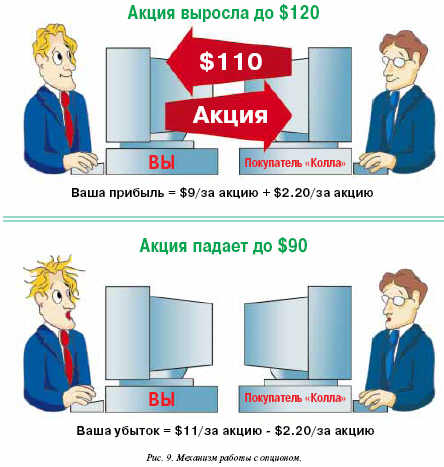

Вы выполнили домашнее задание, теперь рассмотрим простой пример. Предположим, что вы владеете акциями, которые в на-стоящее время продаются по 101, а их показатель изменчивости равен 35. Чтобы заработать на этой позиции, вы захотите продать (то есть получить деньги) обеспеченный (покрытый) колл (это значит, что вы обязаны передать акции, если колл должен быть исполнен) по двум фиксированным ценам, которые выше текущей цены с датой исполнения приблизительно через 2 месяца. Специальный калькулятор расчетов опционов показывает, что за 52 дня до срока истечения опциона вероятность получения плюсового результата равна 25% и что цена опциона составляет примерно 2.64 доллара покупка и 2.16 продажа.

Брокер говорит, что фактически опцион идет за 2.20 доллара, что делает подразумеваемый показатель изменчивости равным 33.5. Для покупателя опцион довольно дешевый, у продавца эта новость не вызовет энтузиазма. 2.20 доллара, которые вы можете получить за опцион, выглядят достаточно привлекательно. Вероятность того, что данный опцион на дату исполнения будет плюсовым и придется расстаться с акциями, невысока. Но даже если это произойдет, вы получите за акцию 110 долларов и 2.20 дол-Лара за опцион. А если на дату исполнения опцион ничего не будет стоить, вы сможете повторить операцию в течение двух месяцев.

Если же цена на акцию упадет и в последующие два месяца, вы частично защищены от потерь. Конечно, у вас будут убытки, если учесть, что на момент операции с опционом цена акции была 101 доллар за акцию, но ущерб будет уменьшен за счет 2.20 долларов (минус комиссионные), которые вы получили за продажу колла. Если цена не упадет ниже 101-2.20=98.80, ваши дела не так уж плохи (рис.9).

Видите, все не так страшно! Вы провели операцию по опциону и остались живы. Продать другому лицу свое право на владение акциями по цене, превышающей текущую на 9 долларов США, представляется наиболее простым способом для того, чтобы поправить свое материальное положение с помощью механизма опциона. Вы до сих пор считаете, что опцион для профи? Это верно. А для вас? Следующий раз мы объясним другие позиции, которые вы можете реализовать, аккуратно используя аукционные опционы и другие опционные стратегии.

Опционы на акции торгуются на следующих биржах:

American Stock Exchange (AMEX)

Chicago Board Options Exchange (CBOE)

Pacific Stock Exchange (PSE)

Philadelphia Stock Exchange (PHLX)

Сделки на опционы по индексам проводятся на:

American Stock Exchange (AMEX)

Chicago Board Options Exchange (CBOE)

Pacific Stock Exchange (PSE)

Philadelphia Stock Exchange (PHLX)

Валютные опционы торгуются на:

Philadelphia Stock Exchange (PHLX)

март 2000

Владимир Минаев.

По материалам Technical Analysis of

Stocks & Commodities