Прямолинейность рынка

В данной статье будут продемонстрированы достаточно эффективные методы для нахождения выигрышных сделок и максимизации прибыли. Даже при том, что в данной статье это может выглядеть легким, процесс анализа графиков и непосредственно торговля все равно остается трудной и кропотливой работой. Также, следует иметь в виду, что для большей наглядности я отбираю наиболее яркие примеры, которые, конечно же, не всегда встречаются на реальных рынках.

Сила трендовых линий

Меня часто спрашивают, какой из инструментов лучше всего использовать при торговле на рынках. Я думаю, что лучшим аналитическим инструментом является проведение прямой линии на графике ниже минимумов баров, чтобы показать восходящий тренд, и выше максимумов баров, чтобы показать нисходящий тренд. Инструмент этот настолько простой, что даже не требует использования компьютера. Тем не менее, учитывая, что трейдеры все таки имеют компьютеры, они упускают силу трендовых линий, а обрабатывают огромное количество данных через сложные формулы в поисках секретной методологии, которую никто так и не обнаружил. Забудьте это. Я также делал это и знаю об этом не понаслышке. Я продолжаю возвращаться к простоте ручного построения трендовых линий на графике. Когда графический тренд разворачивается и прорывается через трендовую линию, принимается новое положение.

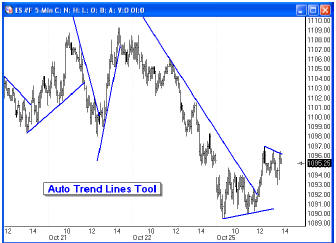

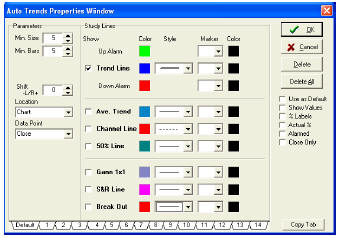

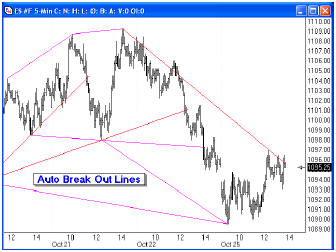

Программный пакет "Ensign Windows" имеет очень мощный и уникальный инструмент "Auto Trends", который проиллюстрирован на графике выше. Трендовые линии рассчитываются и проводятся программой автоматически в режиме реального времени. Инструмент доказал свою эффективность и высоко оценен многими трейдерами. Инструмент "Auto Trends" имеет несколько опций, которые повышают его ценность.

Предупреждающая трендовая линия покажет окно с предупреждающим сообщением зеленого цвета, когда цена прорывается вверх через нисходящую трендовую линию и покажет окно с предупреждающим сообщением красного цвета, когда цены прорывается ниже восходящей трендовой линии.

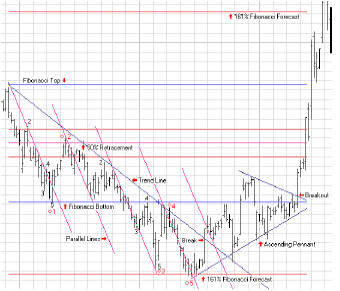

Средний Тренд использует принцип Параллельности в трендах, и предлагает последующий тренд, основанный на средних наклонах предшествующих трендовых линий. Эта особенность проиллюстрирована на следующем графике.

Красные трендовые линии являются средними линиями тренда и показывают типичный наклон, выявленный в более ранних трендах.

Линии канала и 50%-ые линии (середина канала) могут быть добавлены, используя соответствующие опции для этих вариантов.

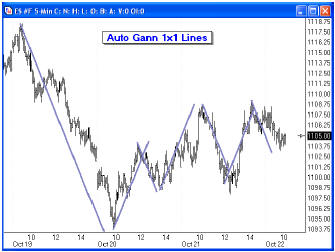

Опция "Gann 1x1" автоматически разместит на график линию Ганна 1x1 от ключевых точек колебания. Наклон линии Ганна 1x1 определяется собственной техникой использующей квадрат цены и времени.

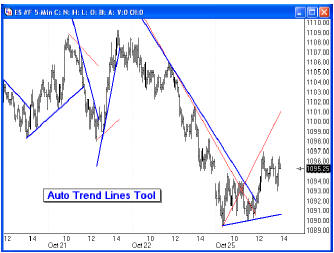

Последние две опции для инструмента "Auto Trends" могут использоваться, чтобы показать поддержку и сопротивление и прорыв трендовых линий, как показано на данном графике.

Сила параллельных линий

Первый принцип анализа заключается в том, что цены движутся в трендах, но тренды не длятся вечно. В конечном счете, ценовое движение изменяет направление и прорывается через линию тренда. Второй принцип, который я использую, заключается в том, что линии тренда часто параллельны друг другу. Это означает, что есть повторяемые характеристики поведения графика в части степени изменения цены. Аналогично, нисходящие трендовые линии часто параллельны друг другу. Я использую этот принцип параллельных линий, который дает мне идею относительно того, каким будет типичный восходящий тренд или типичный нисходящий тренд, когда ценовое движение изменяет направление и начинается новый тренд.

Модель "вымпел"

Формирование вымпела указывает на балансирование противоборствующих рыночных сил. Вымпел является сужающимся треугольником, где цены делают последующие более низкие максимумы и более высокие минимумы. Цены обычно прорываются из модели "вымпел" достаточно быстро, часто с наличием ГЭПа, увеличенного диапазона баров и возросшего объема. Входите в движение в направлении прорыва. Более высокая вероятность прорыва вверх из восходящего вымпела, и вниз из нисходящего вымпела. Менее частой разновидностью вымпела является флаг, где ценовые движения делают паузы и цена движется боком после резкого движения. Более высокая вероятность прорыва из флага в предыдущем направлении.

Ценовые уровни Фибоначчи

Ценовые уровни Фибоначчи строятся, проводя горизонтальные линии по вершине и основанию недавнего тренда. Полученная полоса затем разделяется дополнительными горизонтальными линиями на определенные процентные части. Я использую наиболее часто три процентных уровня восстановления - 38.2%, 50% и 61.8%. Эти процентные соотношения являются членами ряда ценовых уровней Фибоначчи. Когда используется предыдущий тренд для прогнозирования величины последующего большего тренда, я использую процентное значение в 161.8%.

Цены часто расширяются или восстанавливаются к этим ценовым уровням Фибоначчи и затем разворачиваются. Уверенность возрастает, что тренд выполнил себя, когда его наклон параллелен другим трендам, число баров в тренде соответствует отсчету Фибоначчи и цена находится около ценового уровня Фибоначчи. Ценовые уровни Фибоначчи строятся автоматически в большинстве графических программ простым заданием вершины и основания тренда.

Другим принципом горизонтальных линий является то, что предыдущее сопротивление становится будущей поддержкой, а предыдущая поддержка становится будущим сопротивлением. Всегда учитывайте значительные прошлые уровни поддержки и сопротивления, которые с большой вероятностью могут остаться актуальными в будущем, изменив только свою роль на противоположную. Обратите внимание в примере, что точку вымпела объединенную на горизонтальной линии, я обозначил как Основание Фибоначчи для первых 5 волн нисходящего тренда. Также, эта горизонтальная линия была сопротивлением для нескольких вершин волны, которую я обозначил "4".

Подсчета волн

Основные силы, действующие на рынки, заставляют их перемещаться способами, которые формируют опознаваемые модели или ряд волн. Большие тренды называют импульсными волнами и каждый импульс сопровождается коррекционной волной. Теория, названная по имени Ральфа Эллиотта, утверждает, что будет 5 волн в основном тренде, сопровождаемых 3 волнами в корректирующем движении.

Я применяю это довольно просто. Я ищу тренды с 5 волнами, и коррекции с 3 волнами. Если я вижу модель, моя уверенность возрастает, что текущее ценовое движение является должным для разворота. Я также смотрю на более долгосрочные графики, чтобы учитывать направление движения рыночного инструмента на большей картинке. Торгуйте с трендом и используйте коррекции в качестве возможности присоединяться к направлению основного тренда.

Расчета баров

Снова и снова я поражаюсь повторением при подсчете числа баров в тренде. Счет часто составляет одно из следующих чисел: 3, 5, 8, 13, 21, 34, или 55. Эти числа являются членами ряда чисел, названного последовательностью Фибоначчи. Возьмите любой график и выделите очевидные тренды. Считайте число баров в каждом тренде и пометьте трендовые линии числом баров. Каждый график будет иметь характеристики, которые начнут проявляться. Я выделял графики, которые двигаются вверх и вниз с регулярностью в 5, 8 или 13 баров и затем изменяют направление. Этот подход может использоваться, чтобы знать с большей точностью, на каком баре сформируется вершина или основание тренда. В примере выше, существует 8 баров в тренде от точки, обозначенной 4 до точки, обозначенной 5.

Я надеюсь, что вы вынесли для себя что-то полезное из данной статьи, где были показаны 6 простых и достаточно эффективных инструментов для анализа ваших графиков. Применяйте эти простые инструменты и оставайтесь на правильной стороне рынка, торгуя в направлении тренда.

Forex Magazine

по материалам www.ensignsoftware.com