Система “Ретро – Трейдер”

Вашему вниманию представляется комплексная внутридневная торговая система, которая была разработана для торговли на рынке фьючерсов Nasdaq и S&P.

Преимуществами данной системы являются: хорошая максимизация результатов на внутри-дневных трендах, система хорошо удерживает позицию для следующего большого движения. Система использует два временных формата (5 минут и 15 минут), чтобы отфильтровывать плохие сделки и получать раннее предупреждение об изменении тренда.

Недостатками системы являются: посредственные результаты в дни с узким диапазоном. Размещение стоп-ордеров может быть слишком широким для многих трейдеров. Частота торговых возможностей слишком медленная для эффективного изучения в реальном времени.

Интенсивность торговли: в среднем 10 сделок в день. Отслеживать график необходимо каждые 5 минут.

История

Система "ретро-трейдер" была разработана в июле 2001г. Автор системы ставил своей целью найти систему торговли или стиль, который удовлетворял бы его индивидуальности и способностям. Одними из критериев были простота системы и высокое соотношение прибыли к потерям. Свое название система получила из-за ретроспективности определения сделок в конце дня.

Результаты торговли по системе "Ретро-трейдер" за август - октябрь 2001г. (e-мини фьючерсы Nasdaq)

Примечание: Данные приведены в пунктах Nasdaq (x20 для $/контракт).

Всего сделок - 359

выгодные сделки - 180

доля выигрышных сделок - 50%

ожидание (доход на единицу риска) - 0.76

средний доход на выигрышную сделку - 12.13 пунктов

самый большой выигрыш - 80.5 пунктов

средний убыток на проигрышную сделку - 3.25 пунктов

самый большой проигрыш - 5.5 пунктов

общая сумма выигрыша - 2183.5 пунктов

общая сумма проигрыша - 582.5 пунктов

чистая прибыль - 1601 пунктов

График

На приведенном графике продемонстрировано как работает система "ретро-трейдер" за один день. Всего было осуществлено 5 сделок, точки входа по которым отмечены кружками.

Стратегия

Цель состоит в том, чтобы захватить главные движения дня, как сказал бы Майк Брунс - "охота на слона". Торговля по тренду с использованием для входа в рынок 15-минутного графика и для выхода 5-минутного графика. Потери строго контролируемы. Стоп-ордера размещаются достаточно широко, чтобы оставаться в тренде, пока он не заканчивается. Увеличение размера позиции происходит как только установлен тренд.

Правила торговли

Правила входа:

1. Если существует флэт (боковая торговля), входите в рынок при прорыве текущего 15-минутного бара.

2. После 5-минутной и/или 15-минутной модели разворота входите в рынок в новом направлении при прорыве текущего 15-минутного бара (Если предыдущая позиция не была закрыта, выходите из нее по этой же самой цене).

3. Если находитесь в позиции, которая уже прибыльна, увеличьте ее на 5-минутном сигнале продолжения (см. бары восстановления).

4. Если позиция закрыта по стоп-ордеру, дождитесь следующего вход при прорыве 15-минутного бара.

5. Если позиция закрывается по стоп-ордеру дважды подряд в том же самом диапазоне торговли, стойте в стороне до 5-минутного прорыва диапазона, трендовой линии или треугольника. Используйте вход при прорыве 15-минутного бара, в каком направлении он не появится.

Бары восстановления

Снижающиеся бары в восходящем тренде или повышающиеся бары в нисходящем тренде. Если цены поднимается выше баров восстановления в восходящем тренде, то это является сигналом продолжения вверх. Точно так же в нисходящем тренде, если цена снижается ниже баров восстановления, то это сигнализирует о продолжении движения вниз.

Если трейдер находится в позиции и ищет продолжения, ордер на вход будет расположен в пункте "X" на 5-минтуном графике, чтобы добавить к позиции. Внутренние бары и равные бары будут также рассматриваться барами восстановления в целях добавления к прибыльной позиции.

Правила выхода:

1. Разместить первоначальные стоп-ордера в 5 пунктов по всем сделкам, как только открывается новая позиция.

2. Переместить стоп-ордер на 1 тик ниже или выше экстремума в противоположную открытой позиции сторону, после каждого нового 5-минутного колебания.

3. Передвинуть стоп-ордер к 5-минутной модели разворота.

4. Закрыть все позиции за 15 минут до закрытия рынка.

Определение терминов системы "ретро-трейдер".

Вход на прорыве бара: По системе "ретро-трейдер" позиции открываются по ордеру, выставляемому на 1 тик выше или ниже экстремумов текущего бара, как только этот бар сформирован.

Тренд: Для целей "ретро-трейдера", восходящий тренд будет определяться как серия более высоких минимумов и более высоких максимумов на 5-минутном графике и наоборот для нисходящего тренда.

Сигналы продолжения:

1. прорыв бара восстановления в направлении предыдущего тренда;

2. прорыв внутреннего бара в направлении предыдущего тренда.

Снижающийся бар: ценовой бар с более низким максимумом и минимумом, чем предыдущий бар.

Внутренний бар: ценовой бар с более высоким минимумом и более низким максимумом, чем предыдущий бар.

Бар восстановления: Для "ретро-трейдера" баром восстановления является снижающийся бар в восходящем тренде или повышающийся бар в нисходящем тренде. (см. пример выше). Может быть несколько баров восстановления подряд перед продолжением тренда, но для целей "ретро-трейдера", если тренд не возобновился после 6 баров восстановления подряд, отмените все ордера продолжения и начинайте искать сигналы разворота.

Модели разворота:

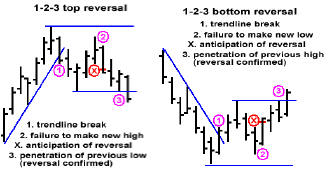

1. Отказ цен показывать новый максимум во время восходящего тренда, и наоборот во время нисходящего тренда. Если это происходит после тренда, обычно формируется "1-2-3 вершина или основание". Для целей "ретро-трейдера" более низкое колебание вверх на 5-минутном графике вызовет выход из длинной позиции, а более высокое колебание вниз на 5-минутном графике вызовет выход из короткой позиции, с размещением стоп-ордера как показано в примере ниже. Ситуация будет рассматриваться как разворот тренда.

1-2-3 разворот

1. линия тренда нарушена

2. более низкий максимум в восходящем тренде или более высокий минимум в нисходящем тренде.

3. прорыв ниже предыдущего минимума в восходящем тренде или выше предыдущего максимума в нисходящем тренде.

В точке 3 разворот подтвержден и начинается торговля в противоположном направлении. Стоп-ордер, в этом случае, активируется при повторном пересечении точки 3. При этом, более агрессивные трейдеры могут войти в рынок в пункте X, или еще ближе к точке 2, основываясь на других индикаторах (дивергенции, уровни восстановление Фибоначчи, касание полос Боллинджера и т.д.)

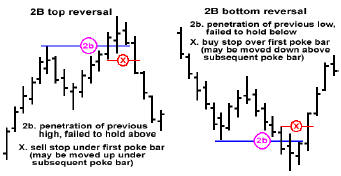

2. Неспособность цены удержаться выше предыдущего уровня колебания после пересечения его во время восходящего тренда или, наоборот, во время нисходящего тренда. Если эта неспособность происходит после тренда, то такую модель называют "2B вершина или основание". Для целей "ретро-трейдера" тот же самый принцип применяется при тестировании с пересечением любого важного уровня колебания, вроде максимума дня, минимума дня, треугольника, границы канала, или максимума и минимума предыдущего колебания. Стоп-ордера будут размещены как показано в примере ниже. Ситуация будет расцениваться как разворот тренда.

2B - разворот (разновидность 1-2-3 разворота)

Во время восходящего тренда, если цена пересекает предыдущий максимум, но не в состоянии двигаться дальше и немедленно падает ниже предыдущего максимума, то тренд склонен к развороту. Обратная ситуация будет справедлива для нисходящего тренда.

Принцип 2b-разворота действует благодаря большому количеству стоп-ордеров в области X. Многие трейдеры, которые купили на прорыве, будут размещать свои стоп-ордера именно там, поэтому при падении цены ниже синей линии, эти стоп-ордера будут поражены, придавая ценам ускорение в обратную сторону. Если вы входите в рынок в короткую позицию, взрыв продаж может продвинуть вашу позицию в зеленую область настолько быстро и настолько далеко, что вы сможете разместить свой первоначальный стоп-ордер на уровне безубыточности. Обратная ситуация точно так же эффективна для 2B основания.

Другое название для 2B - "пружина". Представьте синюю линию на графике как резинку. Чем больше толчков выше синей линии, тем более сильный потенциал разворота, если прорыв потерпит неудачу. Это тот же самый принцип, который работает при неудавшихся прорывах треугольника и неудавшихся прорывах трендовых линий. Если вы купили на прорыве, то вместо того, чтобы поместить только стоп-ордер в точку X, рассмотрите возможность установки там стоп-разворота. Эта модель возникает в вершинах и основаниях консолидаций так же, как при основных разворотах.

3. Отказ цен удержаться выше основания внутреннего бара во время восходящего тренда или, наоборот, во время нисходящего.

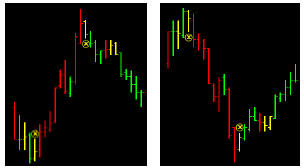

Внутренний бар

Внутренним баром называется бар, который полностью находится в пределах диапазона предыдущего бара, то есть он имеет более высокий минимум и более низкий максимум, чем бар, находящийся перед ним. Внутренний бар указывает момент нерешительности или консолидации. На меньшем временном формате это напоминает треугольник. Внутренние бары часто возникают в вершинах и основаниях, во флагах продолжения, и в ключевых решающих точках, вроде основных уровней поддержки/сопротивления и консолидаций прорывов. Они часто обеспечивают место входа в рынок с низким уровнем риска или логическую точку выхода. На приведенных выше графиках внутренние бары отмечены желтым цветом. Как вы можете заметить, один из желтых баров не имеет более высокого минимума, чем предыдущий бар, как это было определено выше. Некоторые трейдеры используют менее жесткое определение внутренних баров, допуская равные бары.

Ордер на вход: ордер, по которому открывается позиция в случае если рынок достигает указанной в ордере цены. Если рынок не достигает указанной цены, то ордер остается не активированным.

Стоп-ордер: ордер, размещаемый в целях ограничения потерь, если цены двигаются против открытой позиции.

Лимит-ордер: ордер, в котором указывается цена, которая должна быть достигнута прежде, чем ордер будет активирован. Для целей "ретро-трейдера" цена ордера на вход и лимит-ордера будет той же самой. "Ретро-трейдер" использует лимит-ордера или ордер на вход, что тоже самое, для открытия позиции, но никогда для закрытия.

Колебание: точка поворота цены. Максимумом колебания является максимум бара, который выше баров с обеих сторон от него. Минимумом колебания является минимум ценового бара, который ниже баров с обеих сторон от него.

Максимумы и минимумы колебания

Колебания - это ценовые экстремумы или поворотные точки, которые "ретро-трейдер" использует, чтобы определить направление тренда и разворот тренда. Восходящий тренд - это серия более высоких максимумов и минимумов колебания. Нисходящий тренд - серия более низких максимумов и минимумов колебания.

Обратите внимание, как на приведенном выше 5-минутном графике третье колебание вверх ниже предыдущего, что по правилам "ретро-трейдера" заставило бы нас взять прибыль и искать возможность для торговли на развороте на 15- минутном графике. Однако, разворот не был подтвержден последующим ценовым действием, вместо этого был отмечен более высокий минимум (4) и возобновился восходящий тренд. 15- минутный график отфильтровал этот ложный разворот и спас нас от открытия короткой позиции, вместо этого мы вернулись в длинную позицию и продолжали торговать на восходящем тренде. Это хорошо демонстрирует почему "ретро-трейдер" использует 5-минутные графики для выходов и 15-минутные для входов.

Торговый диапазон: область ценового скопления или консолидации между сопротивлением сверху и поддержкой снизу. Система "ретро-трейдер" не очень хорошо работает, когда цена находится в узком диапазоне.

Повышающийся бар: ценовой бар с более высоким минимумом и более высоким максимумом, чем предыдущий бар.

Примечание

. Система хорошо работает при дневном диапазоне 40 пунктов и больше. Соответственно она не эффективна в дни с узким диапазоном.

. Необходимо провести дополнительные тестирования с использованием различных временных форматов, различных значений первоначальных стоп-ордеров и т.д. Особенно это актуально при использовании ее на новых рынках и различных рыночных инструментах.

. Для более динамичных рынков можно перейти на 9-минутные и 3-минутные периоды или подобрать другие более подходящие комбинации.

Заключение

Система "ретро-трейдер" не была полностью протестирована на исторических данных. Торговые правила должны быть проанализированы и, возможно, изменены в процессе дальнейшего исследования. Предлагаемые уровни риска могут быть значительно превышены в чрезвычайных рыночных условиях.

www.dacharts.com