Старый Свет в конце тоннеля

Единая европейская валюта евро имеет глубокие корни в истории развития экономики Старого Света после Второй мировой войны. Валютной интеграции в Европе предшествовал длительный процесс сближения стран как в экономическом, так и в политическом и в правовом аспектах. Главная проблема в валютной сфере, с которой столкнулись после войны европейские государства, состояла в трудности обеспечения стабильных курсов валют. За послевоенные полвека сменилось несколько валютных режимов, призванных облегчить эту задачу, но только после полного перехода на евро она будет окончательно решена.

Единая европейская валюта евро имеет глубокие корни в истории развития экономики Старого Света после Второй мировой войны. Валютной интеграции в Европе предшествовал длительный процесс сближения стран как в экономическом, так и в политическом и в правовом аспектах. Главная проблема в валютной сфере, с которой столкнулись после войны европейские государства, состояла в трудности обеспечения стабильных курсов валют. За послевоенные полвека сменилось несколько валютных режимов, призванных облегчить эту задачу, но только после полного перехода на евро она будет окончательно решена.

Бреттон-Вудские рецепты

На международной конференции по финансовым вопросам, которая прошла в Бреттон-Вудсе (штат Нью-Гемпшир) в июле 1944 года, Дж. М. Кейнс впервые предложил создать международный валютный союз. Предложение было отклонено, но воплотилось в более умеренном шаге - в создании Международного валютного фонда. Каждый член МВФ должен был установить валютный паритет (официальный курс национальной валюты к золоту или к резервной валюте) и не допускать отклонения курса от паритетного более чем на 1%. Хотя по уставу МВФ все валюты признавались формально равнозначными, в центр всей системы помещались золото и доллар США. Поскольку США были единственной страной, выражавшей стоимость своей национальной валюты в золоте, всем другим странам следовало зафиксировать паритеты национальных валют в долларах США. Паритет мог быть изменен лишь после консультаций с другими членами Фонда.

Устав МВФ предполагал также, что государства-члены введут свободную конвертируемость национальных валют по текущим операциям. Для этого предусматривался 3-летний переходный период. Установление национального контроля за движением капитала не запрещалось, однако государствам-членам предписывалось воздерживаться от дискриминационных валютных мер и множественных валютных курсов.

Легко убедиться, что два перечисленных выше условия невозможно выполнить одновременно, если внешнеторговый баланс страны имеет положительное либо отрицательное сальдо в течение длительного времени. В такой ситуации рано или поздно механизм свободной конвертируемости валют приведет к выходу курса за рамки 1%-ного коридора. Поэтому МВФ получал право оказывать финансовую поддержку странам, испытывающим проблемы с платежным балансом, и вводить санкции против стран с большим положительным сальдо платежного баланса.

На практике европейским странам потребовалось более тесное взаимодействие в валютной сфере, чем просто соседство в рядах членов МВФ. Европа отстраивалась и восстанавливала ущерб, нанесенный военными действиями, что предполагало необходимость организованных, заранее спланированных действий в экономике. В этих условиях методы свободного валютного рынка не годились. В 1948 г. в рамках осуществления "плана Маршалла" было создано первое европейское интеграционное объединение в области экономики - Европейская организация экономического сотрудничества (EOEC). Новая организация стала предшественником двух современных объединений с совершенно различными функциями: Организации экономического сотрудничества и развития (OECD) и Европейского валютного союза (EMU).

Следующей ступенью интеграционного процесса стало подписание странами-членами EOEC соглашения о создании Европейского платежного союза (EPU). По своей сути EPU был клиринговой системой, позволяющей своим членам осуществлять централизованные взаимные расчеты по экспорту/импорту и обеспечивающей погашение сальдо странами-участниками кредитами и золотом в соответствии с системой квот. Расчетная единица Союза была эквивалентна американскому доллару. Соглашение вступило в силу 1 июля 1950 года.

EPU создавался как временная система расчетов, предназначенная для оказания европейским странам содействия "до тех пор, пока они полностью не будут способны занять свое место в мировой системе".

Администрация Соединенных Штатов Америки внесла в качестве первоначального капитала $350 млн. и, кроме того, предоставила помощь государствам-членам EPU, имеющим структурный долг. EPU выдвинул идею равновесия торговых балансов своих членов и устранения дискриминации в торговле. Несмотря на скромные успехи в достижении этих целей, EPU как схема многосторонних расчетов считался успешным.

По мере восстановления конвертируемости удерживать стабильность европейских валют становилось все сложнее. Встал вопрос о переходе к более жестким формам взаимных обязательств. В качестве нового инструмента валютного сотрудничества в 1955 г. было подготовлено Европейское валютное соглашение (EMA). Оно должно было вступить в силу после того, как страны, представляющие более 50% квот EPU, объявят о своем намерении ввести конвертируемость своих валют для нерезидентов - держателей их валюты, что и произошло 27 декабря 1958 года Таким образом, EMA действовало в течение 14 лет.

Соглашение предусматривало создание многосторонней системы расчетов и Европейского фонда. Основная роль многосторонней системы расчетов заключалась в том, чтобы смягчить экономические последствия изменения валютных курсов. В случае изменения курса своей валюты, страна-участник EMA была обязана погасить сложившееся на тот момент сальдо расчетов с партнерами по старому курсу.

Европейский фонд предоставлял странам-членам EMA кредиты под обеспечение золотом (т.е. дублировал функции МВФ на европейском уровне). В 1961 году EOEC "глобализировалась" и была преобразована в OECD, и впоследствии европейский опыт был использован в мировом масштабе.

1 января 1973 г. вступили в силу новые валютные соглашения, касающиеся некоторых или всех стран-участниц OECD. В соответствии с ними EMA было заменено глобальным соглашением, а Европейский фонд был упразднен. Золото уходит - курсы прыгают На протяжении 1960-х годов доллар постепенно терял свою способность обмена на золото, однако система договорного кредитно-резервного стандарта позволяла сохранять, по крайней мере, видимость существования золотовалютного стандарта.

Война во Вьетнаме привела к всплеску инфляции в США. В соответствии с правилами МВФ, образовавшийся избыток долларов на частном валютном рынке должен был поглощаться зарубежными центральными банками, что требовалось для сохранения существовавших валютных паритетов. Однако это могло породить обесценивание доллара относительно более сильных валют стран (в частности, Франции, Западной Германии и Японии), накопивших долларовые требования на огромные суммы.

Дефицит США по статьям официальных расчетов достиг небывалых размеров - $10.7 млрд. в 1970 году и возможных $49.5 млрд. (в годовом исчислении) в III квартале 1971 года.

15 августа 1971 г. США официально объявили о приостановке обмена долларов на золото. После этого заявления страны с положительным сальдо платежных балансов, которые еще не перешли к плавающим курсам своих валют, оказались вынужденными сделать это. 18 декабря 1971 г. на переговорах между представителями западных стран в Смитсоновском институте (Вашингтон) были согласованы условия многостороннего пересмотра валютных курсов, повлекшего за собой девальвацию доллара США к золоту на 7.89% и одновременное повышение курсов валют многих стран. В результате стоимость ведущих валют мира относительно прежнего долларового паритета выросла на 7-19%. Некоторые страны прибегли к корректировке паритета своих валют, другие повысили или понизили курсы национальных валют к доллару. Кроме того, были установлены новые пределы допустимых колебаний курсов на уровне 2.25% от нового валютного курса, что теоретически исключало свободное плавание валют.

"Змея в тоннеле"

Если курсы валют европейских стран-участниц соглашения получили возможность колебаться от минус 2.25% до плюс 2.25% (т.е. в диапазоне 4.5%) к доллару, то относительно друг друга их курсы (рассчитанные как кросс-курсы) -от плюс 4.5% до минус 4.5%, т.е. в диапазоне 9%. Европейские экономисты и крупнейшие представители деловых кругов опасались, что рост внутриевропейских торговых потоков в перспективе может затормозиться, если размах колебаний курсов европейских валют станет чрезмерно большим. Как следствие этих опасений, в марте 1972 года шесть стран-членов Европейского экономического сообщества и три государства, собиравшихся к нему присоединиться, договорились ограничить колебания курсов своих валют относительно друг друга диапазоном 1.125% в ту или иную сторону.

Данное соглашение известно под названием "змея в тоннеле" (официальное название - Европейское соглашение о единых пределах). Оно устанавливало, что курсы европейских валют относительно друг друга колеблются в пределах узкого диапазона, ограниченного 2.25% ("змея"), при колебаниях в более широком диапазоне (4.5%) относительно других валют мира ("тоннель"). Курсы европейских валют по-прежнему могли колебаться относительно доллара США и валют других неевропейских стран в довольно широком диапазоне, но их колебания относительно друг друга должны были уменьшаться.

К этому же времени относится отход европейских стран от доллара как базовой единицы взаимных валютных расчетов. Доллар потерял золотое обеспечение и формально превращался в рядовую валюту.

В 1975 г. появился первый прообраз евро - так называемая европейская расчетная единица (EUA), стоимость которой впервые в европейской практике была основана на стоимости корзины валют. Окончательное оформление Европейского Экономического сообщества (EЭC) в 1967 г., соглашение о "змее в тоннеле" и введение EUA подготовили Европу к предпоследнему этапу валютной интеграции.

Окончательное сближение

Вступившее в силу в марте 1979 года соглашение об экономическом и валютном сотрудничестве между странами-членами Европейского Экономического сообщества было первым шагом к образованию Европейской валютной системы (EMS). EMS официально начала функционировать 13 марта 1979 г. В число ее участников входили Бельгия, Дания, Франция, ФРГ, Ирландия, Италия, Люксембург, Нидерланды и Великобритания. Цель соглашения состояла в "стимулировании более тесного валютного сотрудничества, направленного на создание зоны валютной стабильности в Европе".

Страны-участницы EMS были обязаны осуществлять интервенцию на валютных рынках в целях ограничения колебаний курсов в пределах 2.25% паритета двух валют. Странам-участницам, которые предпочитали не фиксированные, а плавающие курсы своих валют по отношению к валютам других стран-участниц, было разрешено поддерживать колебания в пределах до 6% паритета. Этим правом решила воспользоваться Италия. В соглашении присутствовало также положение, обязывающее страну-участницу принимать меры в случае, если отклонение курса ее валюты от курса созданной европейской валютной единицы (ECU) превысит установленный процент, который определяется для каждой страны отдельно, с учетом веса ее валюты в корзине. Для обеспечения интервенции страны могли претендовать на краткосрочные кредиты в неограниченных объемах, подобные тем, которые были предусмотрены соглашением о "валютной змее", но с более длительным сроком погашения, чем раньше.

У.е. по-европейски

В названиях и терминологии современного Евросоюза много слов французского происхождения. Так, экю (от франц. ecu, буквально - "щит") - старинная золотая монета, чеканившаяся во Франции с XIII века. В XIX веке это название сохранялось за 5-франковой монетой. Экю (ECU) - условная валютная единица, которая рассчитывалась на базе корзины национальных валют членов ЕЭС и имела международную кредитную основу.

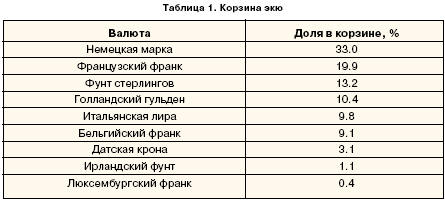

В EMS единица экю служила мерой стоимости в механизме обменных курсов, основой для определения степени отклонения рыночного курса, индикатором при валютных интервенциях и кредитных операциях. В отличие от СДР Международного валютного фонда, не имеющих реального обеспечения, эмиссия экю обеспечивалась наполовину золотом и долларами и наполовину национальными валютами. Выпуск экю технически осуществлялся в виде записей на счетах центральных банков стран-членов Европейской валютной системы. Первоначальный вид корзины экю представлен в таблице 1.

С принятием в EMS Греции, Испании и Португалии в корзину были добавлены также греческая драхма, испанская песета и португальский эскудо.

Доли национальных валют - компонентов экю подлежали плановому пересмотру каждые 5 лет. При пересмотре корзины все активы и пассивы должны были переоцениваться по новому курсу. В отличие от доли, определенной на 5 лет, удельный вес каждой валюты постоянно колебался в зависимости от ее курса на мировом валютном рынке. При изменении удельного веса какой-либо из валют в общей стоимости экю более чем на 25%, структура экю могла быть пересмотрена досрочно. Объем эмиссии экю также определялся на расчетной основе.

Экю являлась "виртуальной" валютой и не имела материальной формы в виде банкнот или монет. Единственное исключение - в начале 1987 года, в ознаменование 30-летия Римского договора, казначейство Бельгии выпустило ограниченное количество юбилейных монет: 50 экю - золотые и 5 экю - серебряные.

Размеры эмиссии экю были ограничены суммой полученного для этого обеспечения, которое составляло 20% золотых и долларовых резервов государств-участников. Эмиссия экю обладала одним необычным свойством - прерывным характером проведения. По истечении каждого квартала предыдущий объем эмиссии аннулировался, оформлялись новые трехмесячные возобновляемые своп-сделки, служащие обеспечением очередного выпуска экю. Это должно было упростить техническую процедуру отказа от участия в эмиссии в случае, если бы правительство какой-либо страны сочло это необходимым.

В отличие от СДР, экю использовалась не только в официальном межгосударственном секторе, но и в отношениях между хозяйствующими субъектами.

Несмотря на свою виртуальность, экю активно использовалась не только в Европе, но и в остальном мире - в основном как условная единица расчетов, имеющая меньшие колебания стоимости, нежели отдельные национальные валюты (что обеспечивалось периодическим пересмотром корзины), и снижающая валютные риски (в этом аспекте евро до сих пор проигрывает экю). К примеру, в таможенном законодательстве России ставки экспортных и импортных пошлин вплоть до начала 1999 г. были номинированы именно в экю. Последний шаг навстречу После заключения Маастрихтского договора ЕЭС было преобразовано в Европейский Союз (EU) - принципиально новое интеграционное объединение, которое можно условно назвать экономической федерацией. В Евроcоюзе были устранены все ограничения в межгосударственном перемещении капиталов и проведена унификация правовых аспектов функционирования хозяйственных субъектов, что сделало принципиально возможным переход стран-участниц на единую валюту.

Европейская валютная система и экю послужили прообразами, соответственно, нового валютного интеграционного объединения - Европейского валютного союза (EMU), и новой полноценной валюты, получившей название евро. Переход к евро - это уже сегодняшняя история, происходящая на наших глазах. Европейскими странами на этом пути были решены следующие основные задачи:

- Организационное обеспечение перехода. Для этого были созданы несколько учреждений, в частности, Европейский валютный институт, впоследствии преобразованный в Европейский Центральный банк.

- Создание равных условий для бизнеса в различных странах ЕС. Для этого был введен запрет на привилегированный доступ предприятий госсектора к финансовым услугам (в виде прямого финансирования или кредитования центробанками либо предоставления льгот по кредитованию) во всех странах Евросоюза.

- Обеспечение стабильности валют корзины евро. Для осуществления этой трудновыполнимой задачи страны-участницы EMU взяли на себя обязательство не допускать текущих дефицитов госбюджета размером более 3% ВВП и роста госдолга более 60% ВВП. В тех странах, где центральные банки были зависимы от правительств, были приняты законы об их независимости, чтобы центробанки могли действовать, руководствуясь только задачей обеспечения стабильного валютного курса.

1 января 1999 г. евро поступил в безналичный оборот, а с Нового года поступит в наличный и уже через два месяца станет единственным законным платежным средством на территории EMU (за исключением Великобритании и Дании, которые решили пока не отказываться полностью от своих национальных валют).

За почти три минувших года евро прошел два периода падения своего курса на мировом рынке и два периода роста. Также выяснились плюсы и минусы евро по сравнению с "виртуальной" валютой экю.

Основным минусом евро является то, что, будучи полноценной валютой, он более волатилен, чем экю. Корзина евро закреплена раз и навсегда, ее пересмотр с увеличением доли более сильных валют невозможен (поскольку самих этих валют больше не будет).

Второй недостаток обусловлен тем, что в зону евро входят страны с различным уровнем экономического развития. Поэтому более слабые страны через единую валюту оказывают негативное влияние на более сильные страны.

Плюсы введения евро, кроме очевидного удобства его использования, заключаются в том, что новая валюта завершает процесс формирования единого экономического пространства, сравнимого по мощности с США.

Кроме того, процесс перехода к евро включает необходимые этапы оздоровления национальных экономик. Для Европы забрезжил свет в конце тоннеля.

2001

Александр Удовенко