Торговля с кривой активов

Не все торговые стратегии работают все время. Один из способов решить какую стратегию использовать заключается в применении их всех на виртуальных счетах и выборе тех, которые являются наиболее многообещающими, основываясь на их кривых активов.

Будьте честны. Вы достаточно полагаетесь на вашу текущую торговую стратегию, которой бы вы придерживались вне зависимости от получаемых результатов? Скажите, если вы имеете четыре или пять проигрышных сделок подряд, вы продолжите торговать точно так же как и прежде, или вы начинаете изменять свои правила или, возможно, даже откажетесь от определенного подхода полностью?

Правда заключается в том, что большинство трейдеров отказывается от стратегии после трех или четырех последовательных проигрышных сделок, думая, что эта стратегия больше не работает. В действительности, тем не менее, никакой метод не будет работать хорошо все время. Стратегия следования за трендом просто не будет работать на изменчивом рынке, точно так же, как стратегия торговли от вершины и от основания, навряд ли будет работать на трендовом рынке. Это не ошибка стратегии, просто рынок не ведет себя таким образом, чтобы наиболее подходить для основной логики, заложенной в ту или иную стратегию.

Вопросы, которые вы должны себе задать – «когда я должен прекратить торговать по стратегии или оптимизировать ее, если она очевидно не «играет в унисон» с текущими рыночными условиями?», «как я узнаю, когда начать торговать по этой же самой стратегии снова?» Напротив, если вы торгуете на тех же самых рынках, используя несколько стратегий, то как вы узнаете, какие стратегии в настоящее время лучше всего использовать?

С другой стороны, когда вы возвращаетесь к старой стратегии, от которой вы когда-то отказались, потому что она, как вам казалось, не работала, только, чтобы обнаружить некоторое время спустя, что она будет работать, стоит всего лишь набраться терпения и дать ей некоторое время. Но, есть инструменты, которые могут помочь вам определить, когда метод торговли находится в синхронизации с рынком, а когда вам было бы лучше не торговать по нему.

Контроль системы

Трейдера, который потерял более 1 млн. $, торгуя фьючерсами на свинину, спросили, почему он продолжал торговать той же самой стратегией на том же самом рынке, несмотря на очевидный факт, что это не работало. Он ответил: «это единственная вещь, которую я знаю, как делать». Трейдер действительно полагал, что ему, всего лишь, не хватало немного удачи в последнее время, и что единственный путь вернуть ее состоял в том, чтобы продолжить торговать на том же рынке, используя ту же самую стратегию, которую он всегда использовал, пока его удача не отвернулась от него.

У этого трейдера никогда не возникало вопроса относительно того, на каких рынках он торгует или какую стратегию он использует, пока он делает деньги. Он должен был сократить свои потери, изменяя или рынок, на котором он торговал, или свою стратегию, или и то и другое, и не возвращаться к первоначальной комбинации рынка и стратегии, пока элементы не показали бы некоторое твердое доказательство того, что они снова находятся в синхронизации друг с другом.

Чтобы избежать делать ту же самую ошибку как этот трейдер, вы должны использовать технику фильтра, которая будет контролировать работу вашей стратегии изнутри, если можно так выразиться, и сообщать вам, когда торговать или не торговать по определенной методике на определенном рынке.

Индикаторы «Дифференциал Джо Крута» (JKD) и «Измерение Джо Крута» (JKM) являются теми инструментами, которые позволят вам контролировать (но не торговать) систему во время периодов спада так, чтобы вы могли начать торговать по ней, как только она снова показывает признаки начала хорошего исполнения. Соединенные с любым типом торговой стратегии, эти два индикатора могут повысить общую эффективность вашей торговли.

Индикатор JKM является 30-дневной Скользящей средней от кривой активов вашей стратегии. Идея состоит в том, чтобы торговать по стратегии только, когда данный индикатор, при торговле на виртуальном счете, непрерывно повышается. Для более легкой и быстрой интерпретации, индикатор JKD измеряет разницу в индикаторе JKM от одного дня к следующему. Когда значение индикатора JKD отрицательно, то индикатор JKM снижается и, следовательно, стратегия не должна быть использована для торговли на реальном счете.

Базовая стратегия

Чтобы проиллюстрировать, как этот инструмент работает, мы должна показать, как торговая система под названием JK-Call работает с ним и без него. Стратегия, которую мы будем оценивать, была протестирована на полной истории фьючерсов NYSE, фьючерсов S&P 500 и фьючерсов E-Mini без каких-либо изменений правил или логики. Пока, она была в более чем 75% случаев успешна на всех трех рынках.

Стратегия работает с данными на конец дня и подает все торговые сигналы в виде рыночных ордеров в ночь перед исполнением. В данном случае она проиллюстрирована на фьючерсах S&P 500, но она может также использоваться и для отдельных акций и на валютном рынке. Выход по данной стратегии происходит из всех сделок через 10 дней, вне зависимости от каких-либо других факторов.

Правила следующие:

Когда у вас нет никаких текущих позиций, входите назавтра в рынок в длинную сторону если:

• Сегодняшний пятидневный индекс относительный силы (RSI) больше, чем вчерашний пятидневный RSI

• Сегодняшнее закрытие ниже закрытия пять дней назад, И

• Сегодняшнее закрытие меньше или равно среднему числу закрытий прошлых пяти дней.

Выходите из рынка завтра, если:

• Сегодняшнее закрытие выше, чем среднее число закрытий прошлых пяти дней, ИЛИ

• Ваша позиция была открыта 10 дней назад

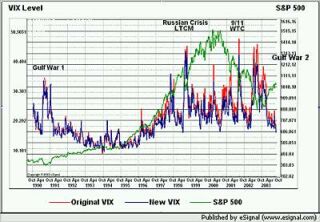

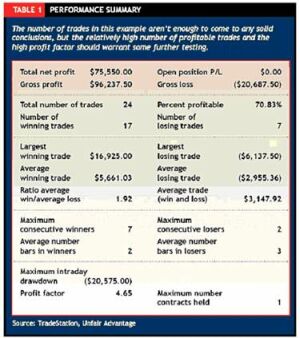

График 1 показывает торговые сигналы, полученные при использовании этой стратегии на фьючерсах S&P 500 с апреля 1999г. по июнь 2000г. Таблица 1 показывает статистику работы этой стратегии.

График 1 |

Таблица 1 |

Как вы можете видеть, в большей части этого периода не было тренда - долгосрочная стратегия следования за трендом, вероятно, привела бы к потерям. Однако, наша стратегия имела более чем 70% выигрышных сделок на более чем 75.000 $ чистой прибыли и максимум две проигрышные сделки подряд.

Но, эта стратегия, подобно любой другой, будет иметь спады время от времени. Следующий шаг заключается в том, чтобы посмотреть как индикаторы JKM и JKD могут улучшить работу этой базовой системы.

Объединение стратегии и фильтров

Применяя фильтры JKD и JKM, описанные ранее, вы можете избежать торговли по стратегии, когда она не соответствует текущей рыночной активности.

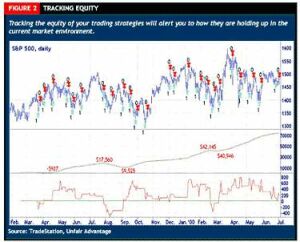

График 2 показывает ту же самую стратегию и рынок, как и график 1, но с дополнением индикатора JKM (зеленая линия в середине графика) и индикатора JKD (красная линия у основания графика). Не изменяя правила системы, делайте следующее: когда зеленая линия в средине графика повышается, торгуйте по стратегии; когда зеленая линия падает, выходите из всех сделок на реальном счете, но продолжайте торговать на виртуальном счете по этой стратегии и отслеживайте гипотетическую кривую активов, пока она не начнет снова двигаться вверх, когда вы сможете торговать по этой стратегии на реальном счете.

График 2 |

Число у основания каждого значения активов показывает, на каком гипотетическом уровне активов вы возобновили бы свою торговлю на реальном счете. Избежав этих трех спадов, вы улучшили бы ваши активы на 10.161 $. То есть вместо того, чтобы сделать 75.550 $, вы сделали бы 85.711 $, сокращая в этом случае многие из проигрышных серий только до одной проигрышной сделки. По общему признанию, охваченный период времени и число произведенных сделок недостаточны, чтобы показать статистически значимые результаты, но простота стратегии должна работать в качестве страховки против катастрофических потерь при применении в будущем.

Если вы используете несколько различных торговых стратегий на одном и том же рынке и на том же самом временном масштабе, то вы могли бы просто смотреть на индикатор JKD для каждой стратегии и торговать по той из них, которая имеет самые высокие показатели активов и следовательно той, при которой рынок и стратегия больше всего синхронизированы друг с другом.

Джо Крутсингер

www.esignal.com