Перед заседанием FOMC на рынках плохо скрываемая паника

Доллар США накануне ключевого заседания FOMC получил поддержку после публикации в пятницу ряда довольно важных макроэкономических данных.

Объем розничных продаж в ноябре вырос на 0.2% относительно октября, что несколько превысило прогнозы экспертов, пересмотр данных за октябрь также оказался в плюсе, с 0.8% до 1.1%. Так называемая контрольная группа товаров, не учитывающая автомобили, бензин и стройматериалы, выросла на 0.9%, в годовом исчислении темпы роста замедлились с 2.5% до 2.2%.

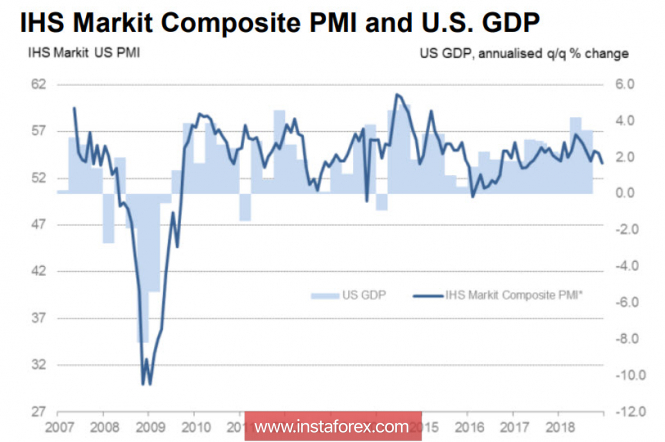

Рост промышленного производства в ноябре составил +0,6%, что также превысило прогнозы, выросла загрузка промышленных мощностей, и позитивные данные позволили поднять оценку темпов роста ВВП. Модель GDPNow, рассчитываемая ФРБ Атланты, прогнозирует в 4 квартале рост экономики на 3.0%, в то время как предыдущий прогноз был на уровне 2.4%, позитив добавляет уверенности накануне заседания FOMC в среду.

В то же время предварительные данные по деловой активности в декабре дают совсем иные результаты – производственный PMI замедлился с 55.3п до 53.9п, по сфере услуг снижение с 54.7п до 53.4п, композитный индекс PMI снизился с 54.7п до 53.6п, что является 19-месячным минимумом.

Если до ноябрьского заседания планы ФРС выглядели ясными и хорошо просчитанными, то сейчас всё совершенно иначе. Незапланированное падение фондовых рынков рискует превратиться в полноценный обвал, если ФРС позволит себе резкое смягчение риторики и в качестве обоснования объявит не об угрозе замедления мировой экономики, а как о свершившемся факте. Поэтому, скорее всего, ФРС будет делать акцент на замедлении экономики развивающихся стран, относительно США же будет сохранять публичный оптимизм еще некоторое время.

Доллар на утро понедельника всё еще выглядит уверенно, и к ожидаемой фазе замедления не приступил. До среды ожидать его ослабления не приходится, поскольку дальнейшая динамика будет практически полностью зависеть от изменений прогнозов, инсайд в таких делах исключен, и инвесторы предпочтут выжидать.

Еврозона

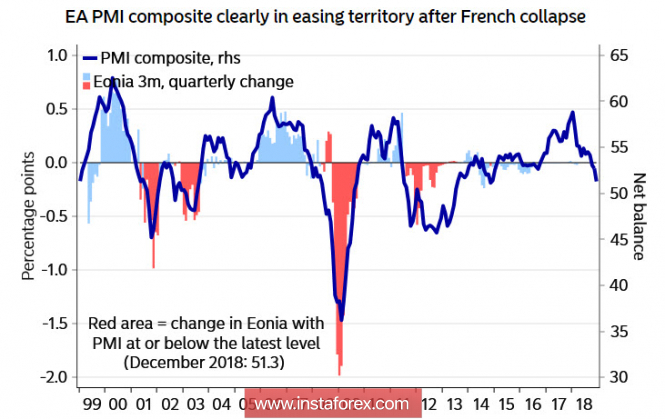

Индексы PMI для еврозоны, опубликованные в пятницу, выглядят еще хуже. Производственный PMI замедлился с 51.6п до 51.4п, по сектору услуг замедление с 53.4п до 51.4п, композитный индекс упал до 51.3п, что является 49-месячным максимумом. Одновременно снижается европейская межбанковская ставка EONIA, что всегда предшествует наступлению рецессии.

ЕЦБ выделил 13 различных причин, по которым рост экономики в текущем году оказался слабее, чем ожидалось, но также нужно отметить, что и другие ЦБ Европы не спешат начать ужесточение – НБШ оставил ставку на текущем уровне, Банк Норвегии и Риксбанк выдерживают паузу, и все в качестве основной причины называют глобальную слабость.

Занимательная история произошла с согласованием бюджета Италии. После того как стороны, наконец, нашли компромисс на дефиците 2.04%, был проведет пересчет позиций баланса, и выяснилось, что расхождение составляет 4.5 млрд евро, или 0.25%. То есть правительство Италии скрыло часть запланированных расходов, и если уже сегодня эта ошибка не будет устранена, угроза запуска механизма штрафных санкций вновь станет актуальной.

В понедельник EURUSD определенно под давлением, рост к 1.1340 – это максимум, на что могут рассчитывать быки, вероятнее повторное тестирование поддержки 1.1265 и попытка уйти к 1.1215.

Великобритания

Снижение вероятности на благополучный финал «саги о Brexit» разочаровало инвесторов, которые начали готовиться к худшему сценарию из возможных. Вторую неделю подряд, согласно пятничному отчету CFTC, короткие позиции по фунту растут быстрее длинных, то есть игроки начали готовиться к новой волне снижения фунта как более вероятному сценарию.

GBPUSD под давлением, однако до заседания FOMC угроза прорыва поддержки 1.2475 невысока. Фунт проведет эти два дня в боковом диапазоне с тенденцией к снижению.