В поиске “Святой чаши Грааля”

В литературе, "Святая чаша Грааля" считается кубком, из которого Христос пил на Тайной вечере и в которую затем была собрана его кровь, когда он висел на кресте. Термин "Святая чаша Грааля" использовался среди трейдеров, чтобы представить окончательную механическую систему торговли, которая принесет неограниченное богатство. Хотя многие опытные трейдеры заявляют, что "Святой чаша Грааля" не существует, никогда не закончатся попытки многих трейдеров ее найти. Вооружившись компьютером в качестве инструмента исследования, тысячи трейдеров протестировали свои идеи на наборе исторических данных в поиске окончательной системы торговли. Многие идеи были окружены заявлениями о феноменальном успехе с предоставлением таблиц, показывающих гипотетическое накопление богатства, если бы описываемая система использовалась для торговли на финансовых рынках за прошлые несколько лет. Многие из этих механических систем преподносятся в рекламной литературе как "путь к богатству".

В литературе, "Святая чаша Грааля" считается кубком, из которого Христос пил на Тайной вечере и в которую затем была собрана его кровь, когда он висел на кресте. Термин "Святая чаша Грааля" использовался среди трейдеров, чтобы представить окончательную механическую систему торговли, которая принесет неограниченное богатство. Хотя многие опытные трейдеры заявляют, что "Святой чаша Грааля" не существует, никогда не закончатся попытки многих трейдеров ее найти. Вооружившись компьютером в качестве инструмента исследования, тысячи трейдеров протестировали свои идеи на наборе исторических данных в поиске окончательной системы торговли. Многие идеи были окружены заявлениями о феноменальном успехе с предоставлением таблиц, показывающих гипотетическое накопление богатства, если бы описываемая система использовалась для торговли на финансовых рынках за прошлые несколько лет. Многие из этих механических систем преподносятся в рекламной литературе как "путь к богатству".

Возможно, это было для меня удачей, что я испытал некоторый отрицательный опыт. Системы за 3000 $, с которыми я знаком, были больше дутыми, нежели обоснованными. Таким образом, мое предубеждение, скорее всего, состоит в том, что "Святой чаши Грааля" не существует. Я полагаю, что ниже приводятся вполне резонные вопросы, которые можно задать о любой предлагаемой системе.

• почему автор прилагает столько усилий, чтобы продавать систему торговли, если она делает все, что он заявляет?

• почему автор не становится чрезвычайно богатым, используя свою "Святую чашу Грааля", вместо того, чтобы заниматься рекламой, маркетингом, демонстрацией, поддержкой клиентов и т.д.?

• система была проверена временем? Если она великолепно работала десять лет назад, продолжает ли она работать сейчас?

• что случилось с разбогатевшими клиентами этой системы, чьи отзывы публиковались год назад?

К сожалению, у меня нет ответов на эти вопросы. Однако, цель этой статьи состоит в том, чтобы обсудить задачи проектирования механических систем торговли. Рассмотрение этих принципов при проектировании должно быть полезно для тех, кто участвует в поиске "Святой чаши Грааля".

1) Тип Рынка

Все мы понимаем, что существуют различные типы рынков, а именно: трендовые, колебательные и изменчивые. Различные системы стараются использовать в своих интересах определенный тип рынка, и их результаты выглядят великолепно, когда они применены к тому типу рынка, для которого и были разработаны. Эти системы имеют весьма слабые результаты на неправильном типе рынка. Разработчики системы чувствуют, что они имеют отличную систему, если она может заработать деньги, когда рынок соответствует правильному для нее типу, и оставаться безубыточной на неправильном типе рынка.

Инструменты технического анализа служат базой для проектирования многих систем торговли или используются в качестве фильтра или сигнала при проектировании системы. Следующие типичные инструменты были распределены по типам рынка, с которым они работают лучше всего.

• Трендовый - Скользящие средние, Параболическая система стопов, Скользящие стоп-ордера, Индекс направленного движения, каналы

• Колебательный - Стохастик, Индекс относительный силы, MACD, Индекс торгового канала, модели Пезавенто, уровни Фибоначчи, Дивергенции

• Изменчивый - нельзя думать, что что-либо хорошо работает на изменчивом рынке. Большинство трейдеров предпочитает оставаться в стороне на изменчивых рынках.

Трейдеры часто пробуют маркировать волны Эллиотта, так чтобы они могли ожидать тип рыночного движения в зависимости от того, находится ли рынок, например, в 4 консолидирующейся волне или 3 импульсной волне. Тогда, они смогут приспособить свою стратегию торговли для этого типа рынка.

2) Проскальзывание

Некоторые системы слишком часто страдают от реальных условий торговли. Комиссионные и проскальзывание составляют высокий процент от ожидаемой прибыли. Например, если бы две системы приносили прибыль в 4000 $, вы предпочли бы систему А, которая сделала это с 10 сделками или систему B, которая сделала это со 100 сделками? Средняя сделка в системе А составляет 400 $, в то время как средняя сделка в системе B - 40 $. Например, если заполняемость в реальной торговле составляет один тик на рынке E-mini, то 25 $ были бы сминусованы из средних результатов торговли, и комиссия за 100 сделок была бы более серьезной, чем на 10 сделках. Таким образом, большой фактор для рассмотрения при оценке успешности системы - это число сделок. Слишком небольшое число сделок не может быть статистически объективным, а слишком много сделок могут страдать от комиссии и потерь при проскальзывании.

3) Эмоции

Эмоции - это одна из самых трудных областей для проектирования. Одна из причин, по которой трейдеры ищут "Святую чашу Грааля" связана с тем, что они имели определенный отрицательный опыт торговли и больше не доверяют себе. Они предполагают, что компьютер сможет анализировать факты более логически и нажимать на "спусковой механизм" более механически, так как чувствуют, что они нуждаются в помощи именно в этой области. Результаты выглядят хорошо на бумаге - более 60.000 $ в течение года при торговле по системе, и максимальный спад выглядит терпимо по сравнению с прибылью. Итак, мы собрались с духом и обязуемся честно следовать сигналам системы.

Но что происходит за следующие пару недель. Наши эмоции хотят мгновенного успеха. Мы не желаем терпеть серию убыточных сделок. Все системы, в конечном счете, имеют серию убыточных сделок и спад в активах. Это часть статистических результатов, спрятанная где-нибудь между красивых таблиц накопления богатства. Однако, графы прошлого выполнения безучастны. Реальность заключается в том, что когда на кону находятся наши деньги, это на 100% связано с эмоциями. Когда торговля идет успешно, я ликую и думаю насколько это легко. Когда торговля не клеится, я начинаю дважды обдумывать каждый сигнал и думаю, что я проворнее системы и могу улучшить торговую систему, применяя свой опыт. Конечно, я знаю о нематериальных активах, которые система была не в состоянии рассмотреть. Например, знает ли система, что делать, когда сообщаются неожиданные новости или Гринспен выступает перед Конгрессом? Внезапно мы убеждаемся, что знаем больше, чем торговая система и мы оставляем ее, поскольку мы ищем большего личного комфорта. Гораздо легче проектировать механическую систему, чем фактически торговать по ней! Я знаю, потому что я делал это.

4) Вижу - не вижу

Одна проблема при выполнении анализа на наборе дневных данных связана с желанием начать сделку до сигнала в течение дня. Например, вы можете увидеть пересечение линий в течение дня, что послужило бы сигналом, и вы хотите заключить сделку прежде, чем рынок уйдет дальше. Однако, сигналы, основанные на дневных данных знают только четыре цены - открытие, максимум, минимум и закрытие. В течение дня точно известно только открытие. Однако, максимум и минимум могут измениться. А закрытие не известно до завершения торгов. Выполнять любую сделку, основываясь на сигнале в течение дня, означает начать до сигнала. Хотя вы видите внутри-дневной сигнал, состояния сигнала будут часто уничтожать себя. Например, простой сигнал может быть, когда закрытие выше открытия. Когда рынок достигает новых максимумов, состояние сигнала будет "Верное". Однако, рынок может развернуться и установить новые минимумы, в этом случае состояние сигнала изменится на "Ложное". Сигналы, которые включают цену закрытия напрямую или косвенно через индикатор, должны анализироваться через последний законченный бар на графике, и избегать давать сигнал в течение периода времени, когда текущий бар только формируется. Иначе они будут страдать от ситуации "сейчас вы видите это, а сейчас нет".

5) Перемещение цели

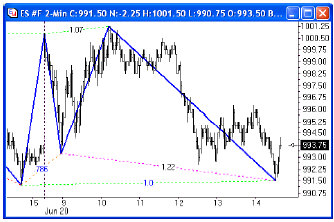

Один из уникальных инструментов, доступных в частности в "Ensign Windows" - модели Пезавенто. Программа использует набор своих собственных правил для идентификации колебания и маркировки их процентом восстановления по сравнению с другим колебанием. Проблема с использованием этого анализа состоит в том, что цель может двигаться, как иллюстрировано на последующих графиках.

Здесь цена опустилась к минимуму колебания на 992.50 и соотношения колебания составили 1.128 и .841. Можно было подумать, что есть сигнал покупки из-за отношений и модели. Если бы рынок должен был начать ралли, то, покупая на очевидном сигнале можно было бы ожидать существенной прибыли. Теперь давайте посмотрим, что же произошло на самом деле.

Рынок слегка скорректировался вверх между 12:30 и 14:00, а затем упал к новому минимуму на 991.50. Инструмент "модели Пезавенто" подстроился к использованию нового минимума колебания. На 991.50 мы имеем другое соотношение - 1.0 для двойного основания. Мы имеем сигнал покупки на этом двойном основании? Хорошо, посмотрим, что случилось затем.

Рынок торговался ниже при закрытии, и инструмент "модели Пезавенто" снова приспособился к этому новому минимуму колебания. Ни один из толчков от предшествующего минимума колебания не имел достаточной амплитуды, чтобы его можно было квалифицировать как новый тренд, потому что наш параметр минимального размера колебания был установлен на 5 пунктов. Колебания менее 5 пунктов игнорируются инструментом "модели Пезавенто". Данный инструмент иллюстрирует общую проблему, когда легче увидеть вещи в статическом состоянии. То же самое может быть сказано о большинстве моделей дивергенций.

Легко увидеть последнюю дивергенцию, где рынок, наконец, развернулся. Легко пропустить другие модели дивергенций, которые существовали в то время, но не были подходящими для торговли, когда дополнительные бары добавились к графику и они стали затененными последующей моделью. Часто модели, которые мы стремимся идентифицировать - дивергенции или пересечение линий являются двигающейся целью. В статическом состоянии легко сказать, "конечно, это есть, я вижу это", но все же в реальной торговли мы можем быть расстроены, видя подобные модели и сигналы преждевременно в двигающейся цели. Если мы ждем сигнала, который будет подтвержден, мы часто опаздываем при исполнении сделки. Например, потребуется 5 пунктов после свершившегося факта, чтобы мы знали наверняка, что модель Пезавенто не собирается снова перестроится к новому более низкому минимуму.

6) Внутренняя последовательность

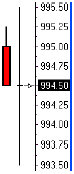

Другая проблема при тестировании сигнала состоит в потере деталей при анализе исторических баров, не зная тиковой последовательности в режиме реального времени. Рассмотрите сигнал, где мы хотим покупать, когда рынок повышается на 1 полный пункт. В этом примере бара мы не знаем, был ли максимум установлен до или после минимума. Так при тестировании, является ли это сигналом покупки на 994.50, который имел бы место, если рынок открылся и затем пошел к минимуму на 993.50, а после этого поднялся назад к 994.50? Или это сигнал на максимуме в 995.50, который имел бы место при повышении от открытия в 994.50, чтобы установить сначала максимум? Мы не можем сказать. Мы просто испытываем недостаток в знании деталей внутренней последовательности формирования бара. Единственная вещь, которая известна о баре - это четыре установленных цены его открытия, максимума, минимума и закрытия.

Другая иллюстрация проблемы внутренней последовательности в следующем. Давайте предположим, что сигнал покупки был на один тик выше максимума левого бара на показанной выше схеме. Покупка должна была быть выполнена по известной цене в 995.50, и так как бар торговался по этой цене, то мы можем предположить, что позиция была открыта. Теперь предположим, что наш защитный стоп-ордер автоматически устанавливается на 2 пункта ниже цены открытия позиции. Мы в рынке или вышли из рынка на этом баре? Ответ зависит от последовательности. Если минимум был установлен до максимума, то наша позиция не была закрыта. Если минимум был установлен после того, как мы вошли в рынок, то позиция была закрыта с убытком. Что произошло неизвестно, потому что детали формирования бара неизвестны в наборе исторических данных.

7) Цена исполнения

Я часто придираюсь к цене, выбранной для исполнения. Торговая система, которую я недавно видел, использует для цены продажи максимум бара следующего за сигналом. Интересное дело! Использование максимума любого бара изменяет статистику продажи, которая будет исполнена по самой благоприятной и маловероятной цене. Аналогично с использованием минимума любого бара для покупки, поскольку цена исполнения изменяет статистику покупки из-за благоприятной и маловероятной цены. Я считаю, что цена исполнения должна быть открытием бара следующего за сигналом. Вторым вариантом может быть закрытие бара, подающего сигнал. В то время как это фиксированная цена в нашем наборе исторических данных, это двигающаяся цель в реальном времени, которая заставляет нас дождаться цены или сигнала до закрытия бара. Мы уже обсуждали этот вопрос выше. Другая дилемма состоит в том, является ли цена исполнения значением технического инструмента, вроде значения Параболического стопа, или фиксированной ценой бара, например, его закрытием. Когда бар касается Параболического стопа, вы имеете размещенный стоп на покупку или продажу для исполнения своей сделки? Это было бы прекрасно, если ваша система была предназначена для срабатывания, когда минимум или максимум бара касается стопа, в противоположность бару, закрывающемуся через уровень стопа. Если ваш сигнал основывается на закрытии бара, то цена исполнения должна быть ценой закрытия бара, а не значением технического инструмента. Также, значение инструмента может быть нереалистичным, если бар сделал ГЭП через линию, в этом случае цена открытия бара, сделавшего ГЭП должна использоваться в качестве цены исполнения.

8) Время дня

Многие внутри-дневные трейдеры хотели бы иметь систему, которая учитывала бы время дня. Некоторые системы предназначены, чтобы избегать изменчивости при открытии рынка. Другие могут избегать заключения новых сделок близко к закрытию дня. Некоторые системы будут стремиться выходить из всех позиций перед закрытием рынка. Я с недоверием отношусь к системам скальпирования, которые заключают сделки сразу перед закрытием рынка и затем показывающие чрезмерную прибыль при благоприятном открытии с ГЭПом на следующий день. Я считаю, что системы скальпирования являются внутри-дневными торговыми системами, и их статистические результаты не должны включать позиции переносимые на другой день.

9) Оптимизация

Компьютер предоставляет возможность для бесчисленного числа улучшений. Проектировщики систем бесконечно приспосабливают параметры в попытке добиться большей эффективности. Они будут приспосабливать параметры технического инструмента вроде числа баров в Скользящей средней, порога входа в пересечении CCI уровня 100, а также правила входа и выхода. Число возможностей неисчислимо. Миллиарды вычислений, перестановок и комбинаций просто непостижимы.

Когда это все говорится и делается, автор заявляет о значимости своей работы, объясняет трудности проектирования и свой творческий подход. Ценовой сектор выбран, реклама и усилия по маркетингу были направлены на покупателей. Проблема состоит в том, что работа системы часто является чрезмерно оптимизированной с целью повысить прибыли на наборе исторических данных, используемых при проектировании системы. Когда я начал "Ensign Software" 22 года назад, одним из моих первых продуктов была программа CAT (Анализируемая компьютером торговля). Это в основном была концепция остановки максимума/минимума с оптимизированным значением для различных инструментов. CAT имел оптимизированное значение для японской иены, для золота и для живого рогатого скота. Идея заключалась в том, чтобы зарабатывать прибыль на хороших трендах и оставаться "при своих" на измен чивых рынках. Действительно хорошие тренды возникали на каждом рынке пару раз в год и можно было заработать очень хорошую прибыль если их захватить. Другие 9 или 10 месяцев в году, небольшие выигрыши уравновешивали небольшие проигрыши.

Крушение системы было по причине чрезмерной оптимизации. Торговля по сигналам программы в реальном времени не давала те же самые результаты, что при тестировании. Почему? Мне потребовалось много времени, чтобы признаться в том, чем проблема была в моем эго. Система оптимизировалась, чтобы подобрать значение стопа для каждого рынка таким образом, чтобы он был достаточно далеко и мог избежать "хвостов". Это подразумевало, что мы протестировали более приближенные стопы (входить и выходить из рынка скорее с большим количеством прибыли за сделку) и более широкие стопы (стараться избежать рыночного шума). Где-то между этими противоречивыми целями были бы некоторые значения, которые покажут положительную доходность при тестировании. Точно настроенные значения, которые показали 80% выигрышных сделок, были надежны для набора исторических данных, для которых был сделан анализ, но это были не обязательно лучшие значения для использования в будущем. Была надежда, и это определенно была только надежда, что прошлое повторится в будущем и что оптимизированные параметры должны продолжить работать. Иногда они работали, но часто этого не происходило. Когда вы видите, что рекламные проспекты показывают звездные результаты, помните, что таблицы и отчеты показывают оптимизированные параметры, причем оптимизированные для прошлого. Прошлое выполнение не дает никакой гарантии будущего выполнения. Поверьте мне, будущее выполнение будет хуже прошлого выполнения, потому что прошлое было оптимизировано.

10) Еще одно правило

Проблема с каждым проектировщиком системы заключается в том, что их работа никогда не доделана. Бесконечно возникает необходимость добавить всего только одно правило, чтобы обработать еще одну ситуация, которая только что возникла на сегодняшнем рынке и не обрабатывалась должным образом. Если бы только мы имели еще одно правило, которое удержало бы нас от этой проигрышной сделки сегодня, то система была бы совершенной. Итак, еще одно правило, еще одно исключение включено в

систему. Но процесс повторяется многократно по мере того, как первоначальная идея системы превращается в нечто непонятное. Еще одно правило является, всего лишь, другой формой продолжающейся оптимизации. Часто этот тип оптимизации основывается на том, что случилось сегодня, а не на полном тестировании. Я видел системы, которые работали в общем и были статистически доказаны через тестирование, но затем становились специализированными и прекращали вообще работать из-за дополнения правил для обработки специальных ситуаций. Правила добавляются, чтобы избежать ГЭПов открытия, которые превышают некоторый порог, или избежать торговли в течение некоторых периодов времени в течение дня, или увеличивать размер позиции, если замечена специфическая формация и т.д. Слишком часто правила используют определенные закодированные значения вместо того, чтобы быть обобщенными и автоматически приспосабливаться к различным рыночным инструментам или автоматически приспосабливаться к более спокойным или более изменчивым рынкам.

Я предполагаю, что желание собрать больше денег с торгового поля будет поддерживать ищущих "Святую чаши Грааля" всегда. Однако, не для всех будут подходить одни и те же идеи, на которых основаны механические системы. Один трейдер может оставаться спокойным, даже когда большая позиция идет против него, в то время как другие трейдеры в этом случае были бы материально и эмоционально раздавлены. Каждый из нас имеет различный порог допустимого риска и зону спокойствия. Я считаю, что каждый трейдер может найти методологию, которая соответствует его индивидуальности и его финансовым возможностям и поможет ему быть успешным в своей торговле.

Forex Magazine по материалам www.ensignsoftware.com